법인이 해산을 할 때 최대주주가 분배받을 금액의 일부를 포기함에 따라 잔여재산의 불균등한 분배가 이루어지는 경우 초과배당에 따른 증여세 과세 이슈가 생길 수 있다.

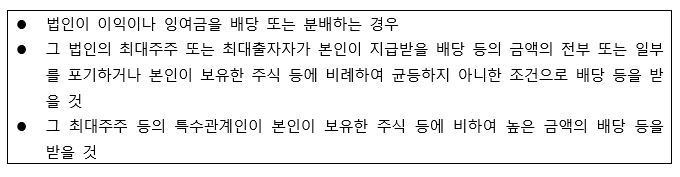

상속세법 및 증여세법에 규정된 “초과배당의 이익의 증여”란, 법인의 최대주주 등이 배당을 받지 않거나 보유지분에 비해 적게 배당을 받게 되어 그 최대주주 등의 특수관계인이 본인의 보유지분보다 초과하여 받는 배당에 대해서는 증여로 보는 것을 뜻한다. 해당 조문에서는 법인이 배당을 한 날을 증여일로 보며, 최대주주 등의 특수관계인이 보유한 주식 등에 비례하여 불균등 조건으로 배당 받은 금액에서 해당 초과배당금액에 대한 소득세 상당액을 제한 금액을 그 특수관계인의 증여재산가액으로 하도록 규정하고 있다. 다만 초과배당에 따른 이익을 증여로 과세하기 위해서는 다음의 요건을 갖추어야 한다.

여기서 최대주주란, 해당 법인의 주주 등 1인과 그의 특수관계인의 보유주식의 합계가 가장 많은 경우의 해당 주주 등 1인과 그의 특수관계인 모두를 말한다. 그리고 특수관계인이란 본인과 친족관계, 경제적 연관관계 또는 경영지배관계 등에 해당하는 관계에 있는 자를 뜻한다.

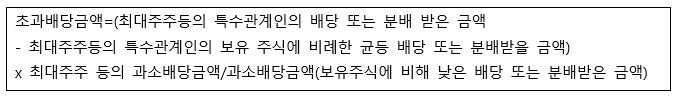

2020년 12월 31일 이전 증여분에 대해서는 초과배당금액에 대한 소득세와 증여세 중 큰 금액을 과세하였으나, 2021년 1월 1일 이후 증여를 받는 분부터는 초과배당금액에 대한 소득세와 증여세를 함께 부과하되 증여재산가액 산정시 소득세 상당액을 차감하도록 하였다. 초과배당금액에 대한 계산식은 다음과 같다.

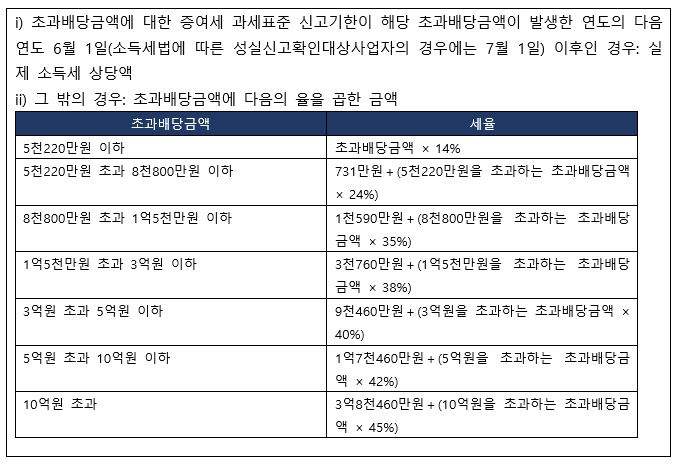

한편 초과배당금액에서 차감하는 소득세 상당액은 다음 구분에 따른 금액으로 한다.

여기서 실제 소득세 상당액은, 자본준비금을 감액하여 받은 배당소득 등 과세대상 제외인 경우 0원으로 하며, 초과배당소득이 분리과세된 경우에는 해당 분리과세된 세액을 소득세 상당액으로 한다. 또한 종합과세되는 경우에는 종합소득세액에서 해당 초과배당금액을 제외하고 계산한 종합소득세액과의 차액과 초과배당금액에 14%를 곱한 금액 중 큰 금액을 소득세 상당액으로 한다.

주주평등의원칙에 따라 보유주식수에 따라 잔여재산을 분배하는 것이 원칙이다. 다만 최대주주의 경우 주식의 보유수와는 관계 없이 전부 또는 일부를 포기하고 특수관계인에게 높은 금액을 분배받도록 할 경우 상기와 같은 증여세 이슈가 발생할 수 있으니, 법인 해산에 있어서도 전문가와의 충분한 검토 후 절차를 진행되는 것이 필요할 것이다.

관련기사더보기

You must be logged in to post a comment.