기업가분들이나 벤처캐피털리스트가 되고 싶으신 분들 중 많은 분들은 벤처 투자를 해서 5배 투자 수익이 나고, 경우에 따라서는 10배 투자 수익이 난다는 얘기를 뉴스 등을 통해서 접하시고는 벤처투자를 하면 떼돈을 버는 줄 알곤 합니다. 뭐 한 두개만 대박 나면 되는 것 아니냐고 말씀주시는 분들도 있고요. 그런데, 투자를 하면 할 수록 느끼는 것이지만 벤처투자는 정말로 어렵습니다. 그리고 투자한 회사들 중 성공한 그 회사는 정말 10배 이상의 수익을 내줘야지만 합니다. 투자자가 ‘욕심’이 많아서도 아니고, ‘악랄’해서도 아닙니다. 원래 벤처캐피털의 rule of the game이 그런 것입니다.

문장으로 표현을 하면 잘 와 닿지가 않기 때문에 제가 하나의 사례를 상정해봤습니다. 한 벤처캐피탈이 다음과 같은 펀드를 운용한다고 가정해보겠습니다.

- 펀드 규모: 200억원

- 펀드의 존속 기간: 7년 (즉, 7년을 채우고 8년째 돈을 돌려주는 구조)

- 투자 배분: 10개의 기업에 20억씩 투자

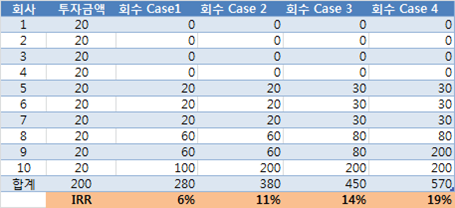

이런 상황에서 4가지의 회수 Case를 상정해봤습니다. 그리고 7년이라는 시간이 있기 때문에 최종 회수 금액을 IRR로 계산을 해봤습니다. (정확하게 하기 위해서는 실제 투자된 시간과 회수된 시간을 더 고려해야 하지만 대세에 지장이 없기에 계산 편의상 한번으로 계산했습니다)

숫자를 보면 느끼시는 것이 있나요? 사실 저희가 아무리 선별을 해서 좋은 기업에 투자를 한다고 하더라도 4개 정도는 회사가 망하는 것이 현실입니다. (뭐 3개 혹은 5개가 망할 수도 있겠죠. 이것은 일반적인 사례이니) 그러면 그 기업에서는 정말 1원도 회수를 못하게 되는 것이고, 또 통상적으로는 3개 정도의 기업은 ‘원금’ 혹은 ‘원금+이자’ 수준으로 회수를 하곤 합니다. 원금일 때가 Case 1/Case 2이고, 원금+이자일 때가 Case 3/Case 4가 됩니다.

그리고 남은 3개 중에 1~2개는 3배 혹은 4배의 수익을 주고, 또 1~2개는 10배까지도 수익을 주기를 기대하는데, 그렇게 해서 총 회수금액을 보면 그렇게 인상적이지가 않습니다. 남은 3개 중에 2개가 3배의 수익을 주고, 1개가 10배의 수익을 주는 Case 1의 경우를 보면 총액이 280억이지만, 7년이라는 시간이 있기 때문에 IRR로 계산하면 6%밖에 되지 않습니다. 약간 느낌이 ‘정기예금’ 수준입니다. (물론 지금은 정기예금 금리가 이보다 낮지만)

그래도 투자를 잘 했다는 얘기를 들을 수 있는 IRR 15%를 달성하기 위해서는 원금+이자를 돌려 받는 회사가 3개, 4배의 수익을 주는 것이 2개, 10배의 수익을 주는 것이 1개가 있어야 하고, IRR 19%를 달성하기 위해서는 10배 수익을 주는 회사가 2개나 나와야 하는 것이 현실입니다.

결론적으로, 저희는 ‘복리’라는 괴물과 싸워야 하기 때문에 총액 기준으로 훨씬 더 좋은 성과를 내야지만 의미 있는 IRR을 낼 수가 있습니다. 그리고 벤처투자의 속성상 완전히 망하는 회사는 항상 존재하기에 그런 것들도 감안하면, 투자 원금의 10배, 심지어는 20배의 수익을 실현시키는 Star 기업이 꼭 필요한 것입니다.

저희는 항상 투자할 때에는 매번 이 기업이 매우 큰 성장을 할 것이라고 믿고, 또 매우 큰 수익이 날 것이라고 믿습니다. 그렇지만 현실은 그렇지가 않습니다. 그래도 10개 중에 1-2개 정도는 저희 예상이 맞아서 저희가 성과를 내는 것입니다.

벤처캐피털리스트가 되고 싶어하시는 분들께도 한번 사례를 보여드리고 싶었고, 또 기업가분들께도 벤처투자자가 5배, 10배의 수익이 나야 한다고 얘기를 하는 것이 욕심이 많아서가 아니고 입장을 바꿔서 생각해보면 그럴 수 밖에 없음을 한번쯤 생각해보시면 좋을 것 같아서 적어봤습니다.