나는 쿠팡 상장을 ‘14년 중국 알리바바의 상장과 비교할 수 있다고 본다.

언론에서 쿠팡을 ‘알리바바 이후 최대의 (해외) 기업의 미국 상장’이라고 보듯이 그 시장 가치도 알리바바 상장과 비교할만 하지만, 그보다 더 중요하게 보는 것은 이를 통하여 한국 스타트업계에게 주는 눈에 보이지 않는 가치가 너무 크다는 점이다.

나는 개인적으로 알리바바 상장의 최대 수혜주는 ‘18년 상장한 Pinduoduo라고 생각한다. 중국 이외 시장에는 존재하지도 않은 ‘Group buying’ 커머스 모델로, 설립 만 3년만에, 거의 $2b 기업가치로 상장한 것은, 알리바바를 통하여 미국 자본 시장이 중국 커머스 시장에 대한 학습을 하였기 때문이라고 믿는다. (심지어 Pinduoduo 상장 이후에도 한참동안 ‘Pinduoduo는 Ponzi scheme으로 성장한 것이라 조만간 그 거품이 꺼질 것이다’는 이야기가 업계에서 회자될 정도였다)

쿠팡 상장 며칠 후 ‘마켓컬리가 IPO 하려고 한다’는 WSJ 기사가 나왔다. 나는 이 기사를 보면 너무 상징적인 순간이라는 생각이 들었다. ‘한국의, (공식 유니콘도 아닌) 비상장 스타트업의, (IPO를 한다는 것도 아니고) IPO를 하려고 한다’는 기사를 WSJ에서 보는 날이 올 줄이야. 나는 이 것을 전적으로 ‘쿠팡 상장의 후광 효과’라고 해석하며, Pinduoduo가 알리바바 상장의 후광 효과를 본 것과 똑같은 것이라고 본다.

이제 마켓컬리 뿐 아니라 국내의 수많은 유니콘, ‘거의 유니콘’들이 이 후광 효과를 볼 것이다.

지난 몇 년간 국내에 10여개의 유니콘이 성장하면서 VC 업계의 초미의 관심사는 이 유니콘들이 어떻게 exit할 것인가 였다. 분명히 국내 증시는 그 규모, 유동성 측면에서 큰 제약이 있을 것이고, 그렇다면 글로벌 상장 혹은 글로벌 M&A가 대안이 될텐데, 글로벌 M&A, IPO 경험이 거의 없는 국내 스타트업들이 어떻게 이를 극복할 수 있을까? 라는 질문을, 국내 VC 업계는 잠재 유니콘을 찾고 투자를 지속하면서도 계속 스스로에게 던지고 있었다.

다행히 배달의민족이 $4b이라는 훌륭한 기업가치로 글로벌 상장한 스타트업과 M&A하였고 ($4b은 합병승인 신청 시점 기준이고, 합병승인이 난 시점 기준으로는 거의 $7–8b 규모가 되었다), 하이퍼커넥트도 거의 $2b 기업가치로 해외 상장사 대기업에 인수되어서, 유니콘 exit의 좋은 첫 선례를 남기게 되었다. 하지만, 이 딜들은 이러한 M&A의 속성상 private market, 즉 일부의 관심있는 VC, 관련 업계 관계자 외의 자본 시장, 일반 대중 (retail investors) 들에게는 크게 주목받지 못하였다.

반면, 쿠팡의 상장은 자본 시장의 수많은 기관 투자자들, 수많은 일반 retail investor들에게 한국 스타트업, 한국 유니콘의 가능성을 각인시켰고, 이제 그 후광 효과를 앞으로 상장을 적극 추진할 유니콘 뿐 아니라, 수많은 예비 유니콘들에게도 기존에 없던 새로운 좋은 기회를 제공할 것이다.

◈ 쿠팡 100조 가치, 어떻게 설명될 수 있는가

국내 자본 시장의 기관 투자자 및 PE이 적용하는 전통적인 기업 평가 잣대로는 쿠팡이라는 순식간에 100조, 국내 2~3위 규모의 기업이 탄생한 것을 소화하기 어려울 것이라고 본다. 그래서, ‘아직 이익을 내지 못하고, 천문학적인 누적 손실을 가지고 있는 쿠팡이 어떻게 100조 기업 가치가 가능해?’ 라는 질문을 수많은 사람들이 하고 있을 것이다.

하지만, VC의 시각에서 분석해 보면, 100조라는 기업가치가 ‘아, 시장 평균보다 좀 높은 듯 한데~’라는 느낌은 있지만, 소화하기 아주 어려운 수치는 아니다.

통상 고성장 과정의 스타트업 평가가 본업인 VC는, 기업을 평가하면서 Unit economics 분석에 따른 (미래 언젠가 일어날) 손익 분기점 예상 + 성장률 가능성, 두 가지 기준을 중심으로 판단한다.

Unit economics에서는, Gross Margin (G/M)에 변동비용을 더 차감한 (통상 마케팅 비용은 차감하지 않는다) Contribution Margin (C/M. 공헌 이익)을 가장 중요하게 본다. 각 변동 비용의 구조, 추세 등을 분석하여 C/M profitability 달성 시점을 가장 먼저 계산하고, 이를 기준으로 앞뒤 일정 기간 매출, G/M, C/M 추세를 보고, 이 기업이 향후 3년, 5년, 10년간 재무적으로 어떤 추세를 보일 지를 예상한다.

이 기준으로 볼 때, 커머스 분야에서는 통상 향후 12개월 (NTM) 거래액 (GMV)의 multiple을 따지는 방식이 (주로 상장된, 혹은 기업가치와 거래액이 공개된 비상장 상태의) 비교 대상 기업 (comparables)과 비교할 때 많이 쓰는 방식이다. 이 방식이 통상적인 DCF 방식의 전통적인 기업 평가 방식대비 너무 단순화한 것이라고 볼 수도 있지만, 다른 시각에서 보면, 상장기업의 가치는 이미 자본시장에서 전통적인 기업 평가 방식 (예: DCF)으로 평가 되어 있다고 볼 수 있고, 이렇게 평가되어 있는 상장기업과 NTM GMV의 multiple을 비교하는 것은 ‘전통적 기업 평가 방식 + 성장성 반영’을 적용하는 방식이라고 볼 수 있다.

쿠팡 커머스 분야의 unit economics는 이미 C/M 기준 손익 분기점에 거의 근접한 상태이기 때문에 향후 12–18개월 이내에 EBITDA 기준 손익 분기점에 도달할 것으로 예상된다. 그러면, 기존에 이미 영업 이익을 내고 있는 아마존과 apple-to-apple 비교 가능하다.

이 방식으로 쿠팡을 아주 단순하게 comparables 기업들과 비교해 보면:

- 아마존: 기업 가치 $1.5조. ‘20년 거래액 $490b (커머스 $190b YoY 40%, 마켓플레잇 $300b YoY 50%) → 분야별 같은 성장률을 적용하면 ‘21년 거래액 추정 $600b (YoY 25%) ~ $700b (’20 YoY 유지) (커머스 $260b YoY 40%, 마켓플레이스 $450b YoY) → (AWS 기업가치 1/3 제외하면) NTM GMV multiple 1.4x~1.7x

- 쿠팡: 기업가치 $88b. ‘20년 거래액 $20b (YoY 60%) → ’21 거래액 추정 $32b (YoY 60%) → NTM GMV multiple 2.75x

즉 NTM GMV multiple이 아마존 대비 2배를 넘지 않는다. 분명히 아마존 대비 상대적으로 높기는 하지만, ‘도저히 믿을 수 없다’ 정도로 높은 것은 아니라고 본다.

현재 쿠팡의 기업가치는 상장 초기의 hype가 반영되어 있을 수도 있고, (이제까지 거의 알려지지 않아서 미지에 싸여 있다가 갑자기 최근 알려지기 시작한) 한국 시장에 대한 심리적인 프리미엄이 더해져 있을 수도 있어서, 100조라는 기업가치가 앞으로 오래 유지되지 못하고 제 자리를 찾아갈 가능성도 있다고 보지만, 현재 상태의 기업 가치도 ‘’아, 시장 평균보다 좀 높은 듯 한데~라는 느낌은 있지만 소화하기 아주 어려운 수치는 아니’라고 볼 수 있다.

또, 국내 자본 시장에서 100조 기업 가치를 소화하기 어려워 하는데,

쿠팡은 당연히 최근 시장 유동성 급증의 수혜를 본 것도 맞고, 미국 시장에서 평가 받았기 때문에 (미국의 comparables와 비교하여) 좋은 valuation을 받은 것도 맞다고 본다. 상대적으로 작은 국내 자본 시장을 생각하면 쿠팡이 국내 증시에 상장했다면 100조의 평가를 받기는 어려웠을 것이다. 이는 자본 시장의 규모, 구조적인 ‘Korea discount’등 국내 자본 시장이 가지는 구조적 약점 때문에 어쩔 수 없었을 것이다. 이는, 같은 중국 기업이 나스닥에 상장한 것 대비 상하이 증시에 상장하면 더 높은 PER, 더 높은 기업 가치를 인정 받았던 것과 마찬가지로, (기업의 본질적인 내재 가치에 대한 평가 뿐 아니라) 각 자본 시장의 규모, 구조에 따라 다른 기준에 따른 valuation 평가를 받기 때문이다.

◈ 쿠팡 비즈니스 모델, 사업 전략, 향후 방향에 대한 생각

쿠팡 S-1은 분석한 어느 글에서 쿠팡을 ‘Amazon, Instacart, and DoorDash with just a pinch of PayPal’ 라고 표현하고 있다. 충분히 공감되며 이 시각에서 쿠팡의 비즈니스 모델, 사업 전략, 향후 방향에 대해서 분석할 수 있다고 본다.

먼저, 쿠팡의 대상 시장 (TAM) 규모가, (일반적으로 커머스의 TAM으로 보는) 국내 소매 시장 400조 규모에 그치는 것이 아니라, grocery 시장 60~80조, 음식 배달 시장 30~50조가 더해져서 500조 규모가 되며, 여기에 핀테크와 (아직 본격 진출하고 있지는 않지만, 나의 시각으로는 바로 다음에 집중할 분야라고 보는) 물류까지 더 해지면 (약간 단순화 & 과장해서) 쿠팡의 TAM은 1,000조 규모가 된다.

또 하나, 우리가 생각해 볼 것은 과연 아마존의 사업 구조와 쿠팡의 사업 구조가 같은가 라는 점이다.

아마존의 영업 이익 구조를 살펴 보면, (아주 단순화하면) Amazon Prime이 30~40%, AWS 30%, 검색광고 15%, 커머스 포함한 나머지 전체 10~15% 정도가 된다. 즉, AWS를 제외한 나머지 부분을 다 합치면, 우리가 일반적으로 생각하는 ‘물건을 많이 팔고, 규모의 경제를 통하여 비용을 낮추어 이익을 남기는’ 커머스 모델이 아니라, ‘물건 파는 것은 at cost 수준으로 유지하고, 이 기반에서 지속가능한 다른 이익 부문을 만드는’ Costco 비즈니스 모델과 거의 같아진다.

쿠팡의 현재 사업 구조를 이러한 구조의 아마존과 비교해 보면:

- 로켓와우 멤버쉽은 아직 Amazon Prime과 비교하기에 너무 규모가 작고 객단가도 낮아서, 아마존과 같이 의미있는 영업이익 단위가 되지 못한 상태,

- AWS와 같이, 기존에 없던 사업 부문에서 이익을 만들어 (오랫동안 한게임이 네이버를 먹여 살렸듯이) 커머스 부문을 먹여 살릴 다른 사업 부문이 아직 없고,

- 아마존이 계속 시도하고 있지만 아직 의미있는 규모의 비즈니스를 만들지 못한 두 부문 (음식 배달, grocery)에서 의미있는 매출 규모를 만들고 있고,

- (지리적으로 작고 집적도가 높은 국내 시장 특성을 잘 활용하여) 아마존 대비 훨씬 효율적인 물류 인프라를 구축하였고, (아마존은 이제 아주 제한된 지역에서 당일 배송을 테스트하는 수준인데 반해, 쿠팡은 제주도를 제외한 전국 대상으로 당일 배송이 가능한 상태)

등의 차이가 있다.

내가 쿠팡 S-1을 보면서 주목한 것은 아래의 세 가지 포인트이다.

1. 거래액 20조에 이르기까지 5년간 CAGR 60%를 유지한 것.

이 규모에서 이 정도의 성장율을 유지해 온 것이 정말 대단하다.

그렇지만, 내가 더 주목한 부분은 아래의 두 가지이다.

2. 국내 인구의 70%가 쿠팡 물류센서 7km 이내에 있다는 점

이는 국내 인구 70% 대상으로 4시간 이내 배송이 가능한 구조이며, 이 물류센터 밀도를 높여서 3km 이내까지 확대하면 60~90분 이내 배송이 가능한 구조가 된다.

이 정도로 밀도 높은 물류 센터가 구축되면, (물류 자체 매출보다는) 이러한 물류를 활용한 새로운 형태의 커머스로 확장이 가능하게 된다.

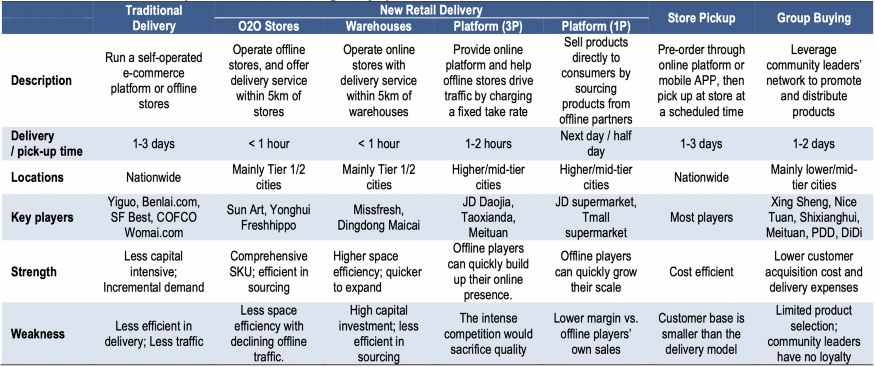

이를 커머스 분야에서 가장 경쟁이 치열하고 다양한 모델이 시도되는 중국 시장과 비교해 보면:

예를 들어 grocery 시장에서, 국내에서는 마켓컬리, 쿠팡 프레시, SSG가 e-grocery 시장을 거의 장악하고 있는데, 세 사업자의 모델은 모두 ‘커머스 기반 overnight 배송’ 모델이다.

중국 시장을 보면, ‘20년, ‘21년 커머스 분야에서 가장 치열한 emerging 모델이 (Pinduoduo로부터 시작된) Community Group Buying (CGB) 공구 시장과 e-Grocery 두 분야이다. (이 외에도, ‘세계의 공장’ 역할을 하는 중국 시장의 특성에 기반한 C2M (Consumer to manufacturer) 등의 새로운 커머스 모델도 계속 시도되고 있다. 라이브 커머스는 이미 피크 수준이고)

중국 e-Grocery 시장은 아래와 같이, (Pinduoduo 방식의) 산지 직접 공동구매 (2–3일 배송), (마켓컬리 방식의) overnight 배송 커머스, (월마트 방식의) store pickup, 오프라인 매장 기반의 1–2시간 배송 (Hema Fresh), dark store 기반의 1–2시간 배송 (Miss Fresh) 등 다양한 모델이 혼재해서 치열한 경쟁을 하고 있다.

Instacart가 Sephora 파트너로 되어 화장품 당일 배송을 시작한 것, (국내 B마트와 유사한 서비스인) GoPuff가 Coty 파트너로 화장품 30분 배송을 시작한 것을 보면, 커머스에서 물류 인프라에 기반하여 어떤 새로운 기회가 생겨날 수 있는 지를 가늠해 볼 수 있을 것이다.

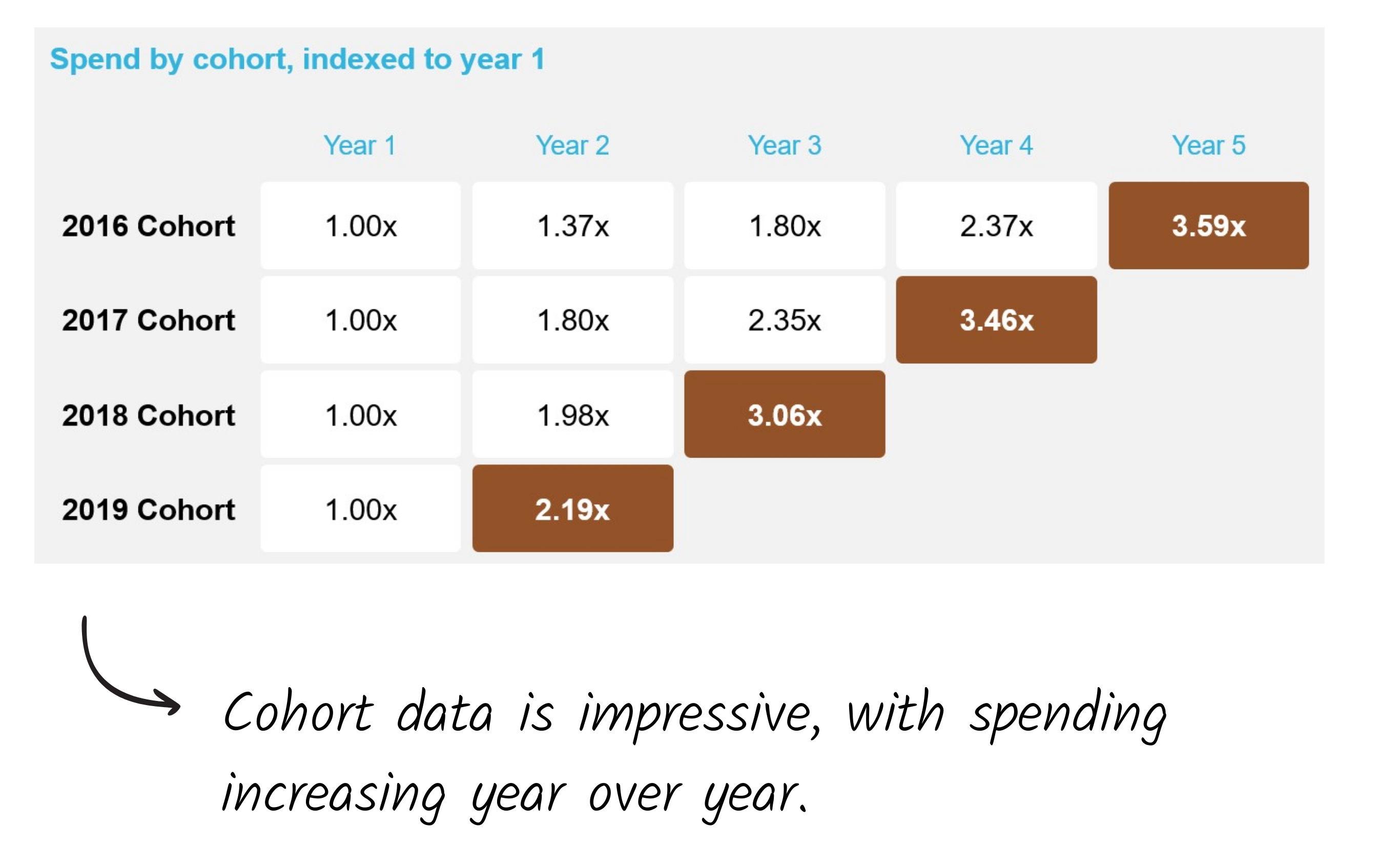

3. Cohort 별로 시간이 지날수록 retention이 더 높아지는 점

이 점은 사실 향후 사업 전략보다는 쿠팡의 기업 가치에 대한 판단에 영향을 주는 요소였다.

2016년 우리 회사가 마켓컬리에 초기 투자를 결정한데 된 가장 중요한 근거가 이 점이었기 때문이다.

당시 마켓컬리는 사용자, 거래액의 증가 추세도 훌륭했지만, 가장 우리 회사의 눈길을 잡은 것은 cohort별 retention이었다. Monthly cohort 별 retention은 (당연히) 초기 몇 개월간 꾸준히 줄어 드는데, 마켓컬리의 경우 대략 3–6개월 사이에 일정 수준에서 유지되는데 이 비율이 (다른 서비스 대비) 아주 높은 수준이었고, 무엇보다 놀라웠던 것은 그 이후 (아주 조금씩이지만) 시간이 갈수록 그 수치가 다시 올라 간다는 점이었다. 지난 5년간 마켓컬리의 cohort retention은 같은 패턴을 계속 유지하였고, 최근 데이터를 보면 위의 쿠팡 데이터와 거의 같은 패턴을 보인다.

나는 마켓컬리와 쿠팡 외에는 이러한 cohort retention 패턴을 본 적이 없고, (마켓컬리의 데이터를 이미 알고 있는 입장에서) 쿠팡의 이 데이터를 보면서 쿠팡의 가치에 더욱 확신을 갖게 되었다.

(잠시 우리 포트폴리오의 깨알 홍보를 하자면) 마켓컬리에는 일정 비율의 상품 SKU가 마켓컬리 독점 혹은 PB로서 마켓컬리에서만 구매할 수 있는 제품인데, 이 상품들의 거래액 비중이 SKU 비중보다 높다는 점이다. 이는 이러한 (마켓컬리에서만 살 수 있는) 제품들이 사용자들이 마켓컬리의 충성 고객을 만드는 중요한 요소가 된다는 의미이다.

쿠팡에 대한 이러한 데이터가 없어서 판단할 수는 없지만, 쿠팡에서도 같은 패턴을 보인다면 (이미 쿠팡의 가장 중요한 경쟁력이 된) 로켓 배송 이외에 이 점이 또 하나의 경쟁 우위점이 될 것이라고 본다.

◈ 경쟁사의 예상 대응 방향

400조 규모에 달하는 소매 시장만 놓고 보면, 장기적으로 쿠팡의 가장 큰 경쟁 상태는 네이버 (네이버 쇼핑, 스마트 스토어, 현재 열심히 확보 중인 물류 인프라)가 될 것이라고 본다. 여기에, 만일 카카오가 이베이를 인수한다면 또 하나의 중요한 경쟁사가 될 수도 있을 것이다.

하지만, 기존 유통 대기업이 쿠팡의 주요 경쟁사가 될 지에 대해서는 의문이 크다.

이제까지 여러 번 유통 대기업에서 시도하였지만 거의 성공적이지 못 하였고, 쿠팡이 이제까지 충분히 경쟁력을 축적해 온 기반 위에 새로 마련한 $5b (필요하면 3년 이내에 비슷한 규모의 secondary offering을 더 할 수도 있을 것이다)의 자금을 더 집중 투입한다면, 과연 기존 유통 대기업이 이 경쟁을 이길 수 있을지에 대한 의문은 더 커진다.

이마트 기업 가치 5조, 롯데쇼핑 기업가치 3.5조 규모에서 각 기업이 과연 5조의 자금을 마련할 수 있을지에 대한 의문이 크고, 자금을 마련하다고 가정하더라도 (전쟁에서와 마찬가지로) 압도적인 자원으로 공세를 취해도 승리가 보장되지 않을텐데, 이제까지 경쟁에서 밀려 왔는데 비슷한 규모의 자금을 마련한다고 해서 그 경쟁력을 뒤집을 수 있을지에 대해서는 (각 개별 기업에 대한 평가를 떠나) 그 경쟁 구도 상 의문이 클 수 밖에 없다.

심지어, 다른 소스에 의하면 쿠팡은 상장 이전에 이미 free cash flow가 흑자인 상태, 즉 기존 비즈니스 운영에 추가 자금 투입이 필요하지 않은 상태에 도달하였다. (이는 사용자의 결제와 판매자 대상 정산 사이의 시차로 인하여 발생하는 free cash flow로서, 거래액 성장이 유지되는 한 계속 유지 가능한 상태이다. 추정으로는, 연간 거래액 성장률이 현재의 60%에서 30–40% 수준으로 줄더라도 이 상태는 계속될 것이라고 추정한다.) 즉, 이번 상장에서 조달하는 자금이 기존 비즈니스 운영 상 적자에 투입될 필요 없이, 전적으로 새로운 경쟁력 강화 분야에 전부 투입될 수 있다는 의미이다. 이미 열세에 있는 경쟁 상대가 이런 구조에서 쿠팡 대비 경쟁 우위를 확보할 수 있을지는 더 더욱 큰 의문이다.

향후 몇 년간 커머스 분야의 구도는, 쿠팡, 네이버, (카카오)의 2–3강 + 몇 개의 상대적으로 작은 규모 업체로 유지될 것으로 본다.

◈ 쿠팡에서 더 기대할 수 있는 것, 이에 따른 위험 요소

그럼, 앞으로 쿠팡에서 우리가 더 기대할 수 있는 새로운 것, 이에 따른 위험 요소는 어떤 것이 있을까?

- 아마존에서 이미 경험하였듯이, 커머스 부문의 이익 구조는 아주 thin할 수 밖에 없을 것이다. 그러면, 커머스의 규모를 더 키워서 규모의 경제에 의한 이익 구조를 만들어 내기를 지향하기 보다는 다른 지속 가능한 이익 구조를 만들어야 할텐데, 아마존 영업 이익의 두 축인 Amazon Prime, AWS 중 AWS는 구조적으로 불가능하고 과연 로켓와우를 Amazon Prime 같이 중요한 이익 구조로 만들 수 있을지가 가장 큰 과제가 될 것이라고 본다.

관련하여, ‘쿠팡 플레이’ 런칭이 로켓와우를 Amazon Prime과 같이 만들기 위한 과정이라고 생각하는데, Amazon Prime의 가장 큰 value proposition은 2-day delivery였던 것에 비해, 상대적으로 우리나라 구조에서는 배송만으로는 강한 value proposition이 되기 어렵다고 본다.

역설적으로, 쿠팡와우가 국내 구매자의 눈높이를 이미 상당히 높여 놓았기 때문에, 여기에 더 추가할만한 배송 측면의 value proposition을 만들기 어렵기 때문이다. 반면, 아마존은 아직 1-day delivery, same-day delivery 등 아직도 배송 측면에서 사용자에게 제시할 수 있는 value proposition이 많이 남아 있는 편이다. - 아마존보다 더 잘 구축된 물류 기반으로 새로운 커머스 모델로의 확장이 가능할텐데 (예: 4시간 배송, 1시간 배송 등) 이 부분은 unit economics를 만들어 내기가, 현재의 로켓와우보다 더 어려울 것이라고 판단된다. 그 기대 효과만큼 위험 요소도 크다고 본다.

쿠팡이 어떻게 다른 분야로 사업을 확대해 나갈 것인 지에 대해서, 내 시각에서 가장 주목하고 있는 분야이다. - 가장 큰 리스크 요소는 (클럽하우스에서 이철민 대표가 언급하였던) ESG 이슈라고 본다.

특히, 물류 센터의 노동 강도와 산업 재해 등이 이제 수면 위로 부각되기 시작하였고, 앞으로 쿠팡이 만드는 경제적 이익의 배분 문제 등 다양한 ESG 관련 이슈가 제기될 것이다. - 그 외에, 이제 상장 기업이 되면서 조직 내부에서 발생할 수 있는 갈등, 생산성 하락 등의 내부 위험 요소도 부각 될 것이다.

이제까지는 김범석 대표 개인의 역량에 기반한 핵심 인력 풀의 구축으로 만들어 올 수 있었지만, 이제부터는 보다 시스템적인 구조가 필요할 것이다. 이미 고민을 많이하고 잘 만들어 가고 있을거라고 생각하지만, 제프 베조스가 아마존을 내부 조직 간의 거래도 외부 파트너와의 거래와 똑 같은 룰과 API에 의해서 돌아가게 만드는 등, 새로운 방식의 조직 운영 구조가 필요할 것이라고 본다. 이런 새로운 조직 구조가 만들어지지 않으면, 결국 시간 문제로 쿠팡도 다른 대기업과 같은 조직 구조 상의 경쟁력 약화를 경험하게 될 것이기 때문이다.

- 원문 : https://c11.kr/nfyi

You must be logged in to post a comment.