이 글은 회계법인 마일스톤의 기고문입니다. 스타트업을 위한 양질의 콘텐츠를 기고문 형태로 공유하고자 하는 분이 있다면 벤처스퀘어 에디터 팀 editor@venturesquare.net으로 연락 주시기 바랍니다.

조세특례제한법 제16조에 따른 벤처투자조합 출자 등에 대한 소득공제(일명 ‘엔젤투자 소득공제’)는 고소득자의 절세방안으로 종종 언급되는 세제혜택 중 하나이다([투자유치 위해 스타트업이 반드시 알아야 할 세제혜택] https://www.venturesquare.net/821503 참고).

투자금액 중 3천만원까지 100%, 5천만원 이하 70%, 5천만원 초과분은 30% 소득공제가 가능하므로 종합소득세 세율 적용구간이 변동될 수 있는 큰 세제혜택이나, 본인과 특수관계가 없는 회사에 투자해야만 소득공제가 가능하다고 알고 있는 경우도 많은 것으로 보인다.

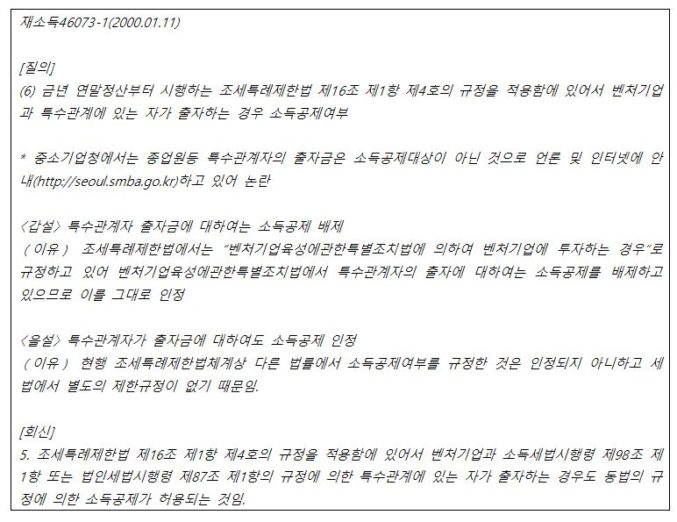

그러나 해당 법령상 투자자에 대해 거주자일 것 외에 특별한 자격 요건은 없으며, 과세관청에서도 하기와 같이 법인과 특수관계에 있는 자가 출자하는 경우도 소득공제가 적용되는 것으로 해석하고 있다.

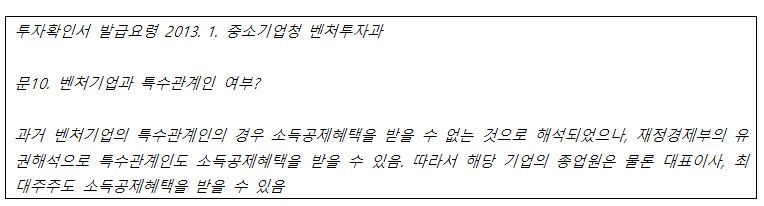

또한 소득공제를 적용받기 위해서는 투자확인서를 발급받아야 하나, 중소벤처기업부(구, 중소기업청)에서 발간한 투자확인서 발급요령에 따르면 벤처기업에 근무하는 종업원은 물론 대표이사, 최대주주도 소득공제혜택을 받을 수 있는 것으로 안내하고 있다.

이에 따라 벤처기업의 대표 또는 최대주주에 해당하는데 추가출자를 계획하고 있거나, 또는 벤처기업에 근무하는 임직원으로 스톡옵션 행사 등을 앞두고 있는 경우라면 관련 규정을 확인하여 소득공제 혜택을 놓치지 않기를 바란다.

단, 소득공제를 적용받기 위해 투자 후 3년 동안은 주식을 보유하고 있어야 하며, 특수관계법인에 대한 투자의 경우 소득공제 혜택은 적용되더라도 양도시 비과세 규정(조세특례제한법 제14조 창업기업 등에의 출자에 대한 과세특례)은 적용되지 않는 점은 유의하여야 할 것이다.

- 관련 칼럼 더보기

You must be logged in to post a comment.