[핀테크와 개인정보] 코너에서는 핀테크 서비스 및 기술에 대해서 간단히 소개하고, 핀테크에 있어서 개인정보가 왜 중요한지, 핀테크에 있어서 마이데이터는 어떤 의미인지 알아보자.

핀테크 소개

이제는 굳이 핀테크를 정의하지 않아도 핀테크 산업이 현대 기술을 사용하여 금융 서비스에 혁신을 도입하는 업계를 통칭한하는 것이 흔히 통용된다. 일부 핀테크 회사는 은행과 직접 경쟁하는 반면, 다른 핀테크 회사는 은행과 제휴하거나 좋은 서비스를 제공한다. 분명한 것은 핀테크 기업들이 혁신적인 아이디어를 도입하여 금융 서비스 세계를 개선하고 있으며 금융 서비스 경쟁을 심화시키고 있다는 것이다.

새로운 기술을 금융 서비스에 적용하면 초기에는 혼선도 있을 수 있지만, 사람들을 위해 새로운 사용자 경험을 제공하고 보다 많은 일자리 창출의 기회도 될 수 있다. 그러나 전통적인 금융의 영역은 규제의 영역이었기 때문에 그 적용 속도를 높이는 것은 쉽지 않다. 반면 매일 생성되는 뉴스와 새로운 기술에 대해 모두 분석하기에는 그 분량이 너무 많아서 최신 상태를 유지하는 것은 불가능에 가깝다. 최근 ICT 관련 지식이 서적을 통하지 않고, 인터넷을 통한 각종 블로그를 통해 더 많이 확산되는 것도 이때문이다.

금융 기술은 고객의 일상생활에 다양한 유형의 금융 서비스를 통합한다. 밀레니얼 세대를 포함한 요즘 세대들은 이러한 기술에 익숙하며 금융 업무를 보기 위해 지점으로 가는 대신 온라인상으로 또는 모바일을 통해 쉽고 빠르게 돈을 관리하려고 한다. 핀테크는 21세기 금융 서비스를 재정의하고 있다. 원래 핀테크라는 용어는 기존 무역 및 소비자 금융기관의 백엔드에 사용된 기술을 일컫는 말이었지만, 최근 몇 년 사이에 암호 화폐, 기계 학습, 로보어드바이저 및 사물 인터넷을 포함한 다양한 기술 혁신을 포함하도록 그 개념이 확장되었다.

최초의 핀테크 서비스는 2008년부터 서비스를 시작한 페이팔(PayPal)이라고 할 수 있다. 페이팔은 세계 200여 개국에서 200조 원에 육박하는 결제를 처리했다. 중국의 알리페이도 급성장했다. 애플은 신용카드 기능을 품은 애플페이를 선보였고, 다음카카오는 카카오톡이라는 플랫폼을 십분 활용하여 간단하게 결제하거나 자금이체 또는 현금 인출을 할 수 있는 카카오페이와 뱅크월렛카카오를 출시했으며, 구글도 구글페이를 선보였다.

일반적으로 핀테크는 금융권 기업이 제공하는 금융 서비스에 대한 IT 서비스를 제공하는 비 금융권 기업이 금융서비스를 직접 제공하는 형태로 바뀌고 있다. 소위 ICT 기업들이 금융서비스로 진출하고 있는 것이 현재의 핀테크 서비스 형태라고 할 수 있다.

금융사를 통해서만 취급할 수 있었던 금융 상품과 서비스가 다양한 ICT기업을 통해 취급되는 방향으로 변화돼 대고객 편의성 및 혁신성이 제고될 것이다. 결국 금융 시장 내 치열한 경쟁을 유발하여 다양한 금융 상품 및 서비스가 등장하게 될 것이며, 금융회사는 인터넷 은행 설립 ICT 기업들과의 제휴를 강화하고, ICT 기업 및 비금융사들은 금융사들의 시장을 일부 잠식해가며, 그 경계가 사라질 것으로 예상된다.

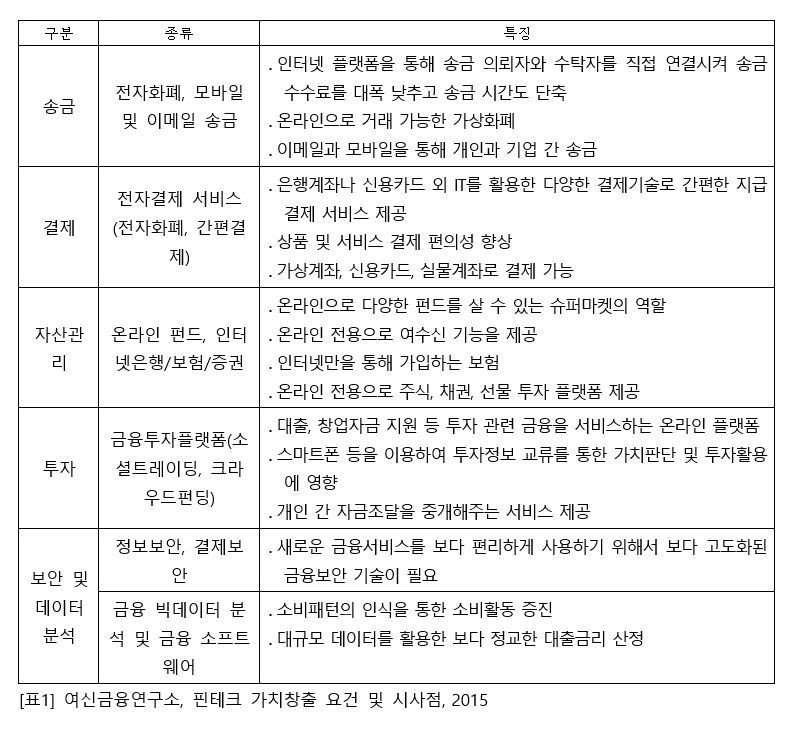

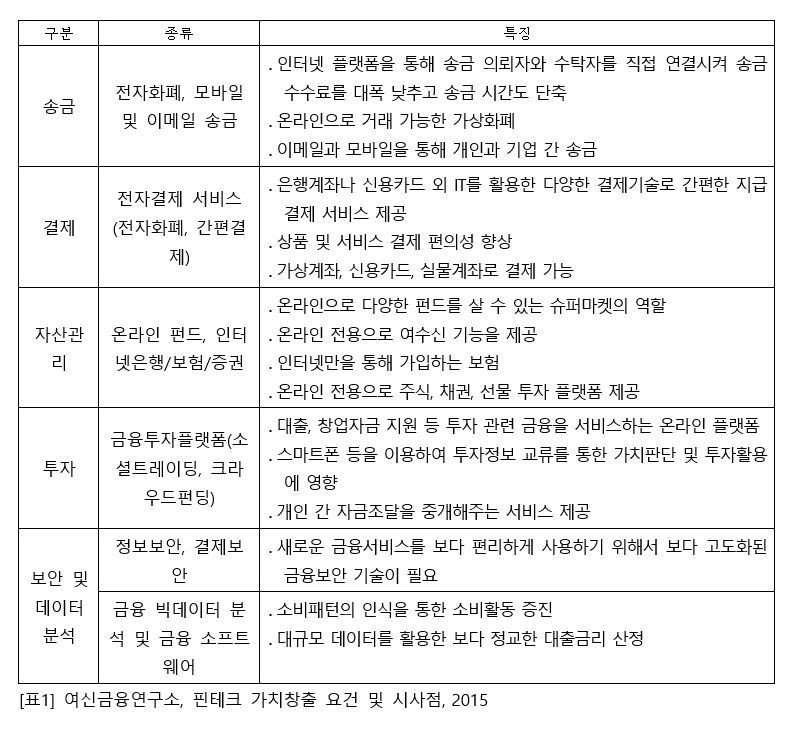

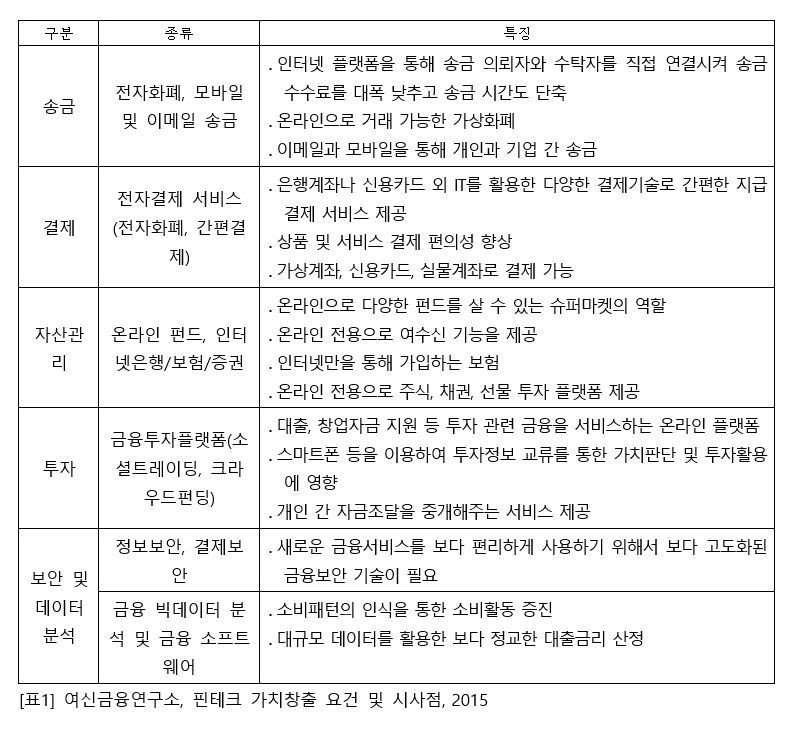

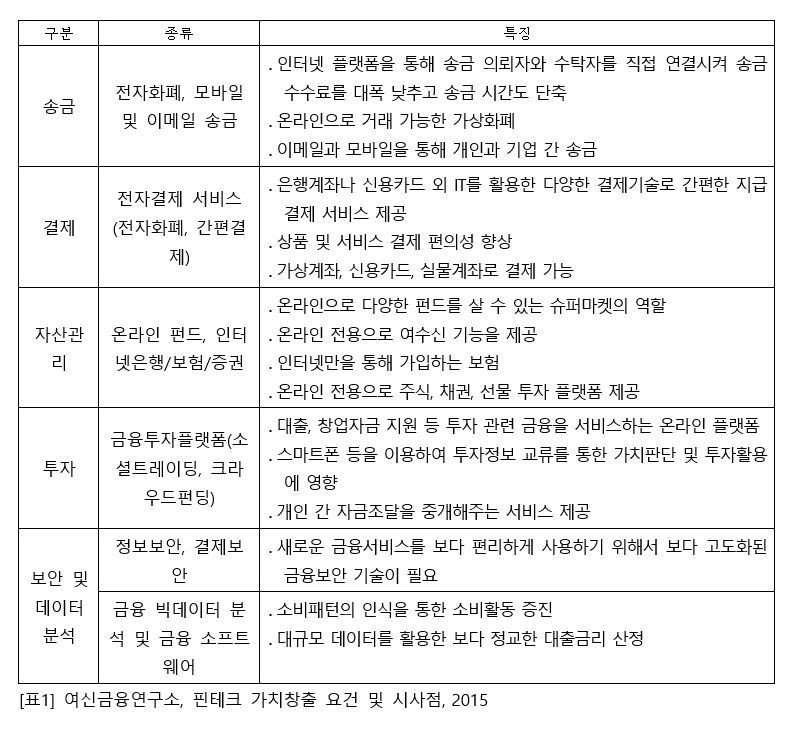

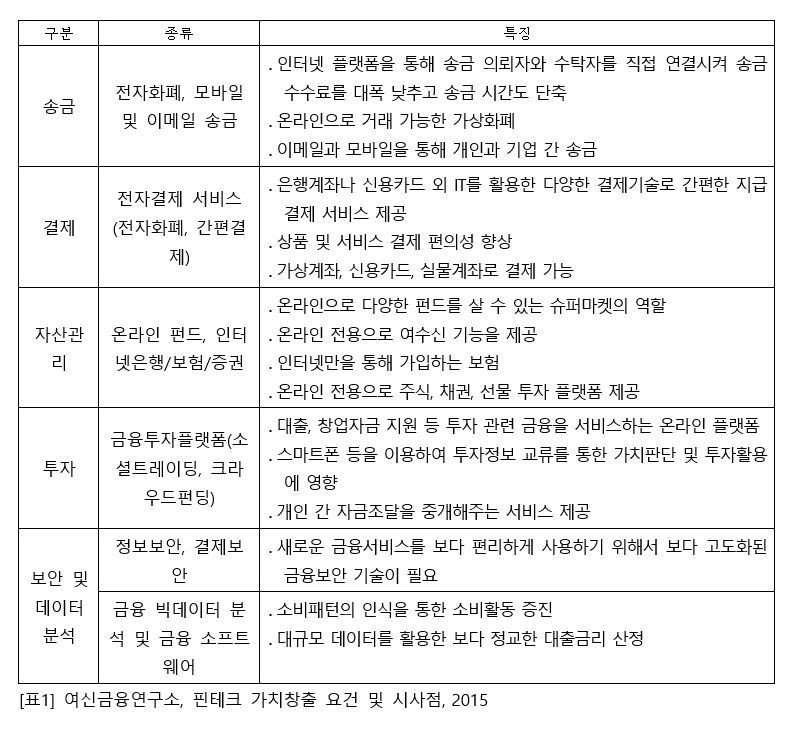

핀테크 서비스에 대한 정의 및 분류는 다분히 자의적일 수밖에 없으나, 일반적으로 온라인 금융서비스와 이를 가능하게 하는 ICT 기술에 따라 크게 [표1]처럼 구분할 수 있다.

핀테크의 역사

핀테크가 시작된 시점을 정확히 정의하기는 어렵지만 고전적인 의미의 핀테크까지 포함한다면 1950년대를 기준점으로 보면 좋을 것 같다. 그 이유는 1950년대에 신용카드가 처음 소개되었기 때문이다. 사람들은 현금을 운반하는 대신 이 카드를 사용하여 구매 비용을 지불했다. ATM은 1960년대에 도입되어 일정 형태의 거래 시 사람들은 더 이상 은행 지점을 방문할 필요가 없게 되었다.

1970년대에 기업들은 전자적으로 주식을 거래하기 시작했다. 1980년대에 은행은 메인 프레임 컴퓨터와 기타 최첨단 기록 관리 및 데이터 시스템을 사용하기 시작했다. 1990년대에는 전자 상거래 비즈니스 모델과 인터넷이 널리 퍼졌다.

지난 50년 동안의 핀테크 개발 과정에서 혁신가들은 금융 서비스 회사와 기관 및 은행을 위해 정교한 재무관리, 위험 관리, 데이터 분석 도구 및 거래 처리 도구들을 만들었다.

현재 핀테크는 크라우드펀딩 플랫폼, 퇴직 및 자산 계획을 위한 로보어드바이저, 결제 앱, 모바일 지갑 등을 통해 소매 금융 서비스를 디지털화하고 있다. 핀테크는 온라인 대출 플랫폼뿐만 아니라 대안 투자 및 민간 투자 기회에 대한 접근성도 제공한다.

그러나 핀테크가 번성하고 있음에도 불구하고 은행은 크게 영향을 받지 않았다. 그 이유는 핀테크와 은행이 서로를 보완하기 때문이다. 특히 국내의 경우 인터넷 뱅킹이 초기에 정착되어 개인 금융 경험에 큰 전환점이 되었기 때문에, 오히려 해외의 경우보다 핀테크가 늦게 도입된 측면이 있다. 그러나 결국 은행 업계도 핀테크 기술이 전략적 자산이며, 진지하게 받아들여야 한다는 것을 깨닫게 되었고 근래에 들어서 핀테크에 대한 투자를 확대하고 있다.

핀테크가 중요한 이유

핀테크로 인한 변화는 금융 산업을 더욱 똑똑하고 민첩하게 만들게 될 것이다. 예를 들어, 자동 투자는 모든 사회 계층이 손쉽게 투자하고 투자 수익을 볼 수 있는 길을 열어준다. 또한 은행계좌가 없는 개도국의 사람들도 거래할 수 있다. 그러나 핀테크 산업은 그 성장에도 불구하고 여전히 개선의 여지가 많으며 소비자의 이익을 위해 금융 인프라의 수정이 필요하다.

핀테크 혁신 기업들이 위험 평가를 위한 더 나은 방법론을 개발하는 데 도움을 줄 수도 있다. 예를 들어, 온덱(OnDeck)과 캐비지(Kabbage)는 정보를 사용하여 1,500개 이상의 데이터 포인트를 사용하는 소규모 기업의 성과를 평가한다. 아반트(Avant)는 머신 러닝을 사용하여 언더라이팅을 수행한다. 킥스타터(Kickstarter)는 스타트업에 자금을 지원하기 위해 사람들의 집단 지성을 활용한다. 이는 더 많은 고객이 대출 및 투자 서비스에 접근할 수 있음을 의미한다. 2008년 금융 위기 이후 규제 기관은 금융을 보다 안전하게 하기 위해 은행 규정을 엄격히 적용했다. 핀테크는 규제 기술과 정교한 범죄 탐지 알고리즘을 도입하여 규제 기관이 금융 거래를 보호하고 고객에게 더 나은 서비스를 제공할 수 있도록 도와준다.

핀테크의 대중화

글로벌 기준으로 핀테크 부문은 2014년 무렵에 엄청난 자금이 유입된 이후 지속적으로 투자되고 있다. 핀테크가 번성하게 된 이유에는 몇 가지 요인이 있다. 첫째, 핀테크가 비즈니스 모델을 아직 완벽하지 않더라도 투자 및 성장 기회와 건강한 수익을 약속하고 있다는 것이다. 예를 들어, P2P 파이낸싱이 장기적으로 지속될 수 있는 모델인지는 아무도 모른다. 둘째, 금융 서비스에도 적용할 수 있는 여러 산업에서 새로운 기술이 등장하고 있다. 여기에는 블록체인 기술, 고급 기계 학습 소프트웨어, 마이크로 카드 리더 및 칩, 지능형 분석을 수행할 수 있는 강력한 서버도 포함된다. 셋째, 고객의 기대 또한 핀테크 산업에 대한 관심을 증가시킨다. 이전 세대는 개인화된 서비스에 대한 경험이 거의 없지만, 밀레니엄 세대는 그것을 심지어 비대면으로 요구한다. 향후 고수준의 개인화 및 인터넷 기술을 통해 기대했던 종류의 금융 관계에 액세스 할 수 있다. 데이터의 적절한 활용을 통해 금융 서비스 회사는 고객을 더 잘 알고 처리할 수 있는 잠재력을 제공하게 될 것이다. 넷째, 규제 변경 및 혁신이 핀테크에 도움이 될 수 있다. 일반적으로 규제는 자본 유입과 성장을 방해할 수 있다. 대중을 보호하고 통제할 수 있기 때문에 적용 속도가 더뎌질 수 있지만, 많은 국가에서 규제 기관은 기술의 가치를 인식하고 혁신 샌드박스를 제공하고 있다. P2P 대출과 같은 일부 분야는 규제가 해결되어야 새로운 기업이 빠른 속도로 성장할 수 있다.

글로벌 핀테크 투자

핀테크 업계는 막대한 투자와 금융 산업의 새로운 트렌드로 인해 상당한 성장을 경험했으며, 고객은 은행과 거래하는 방식을 바꿀 수 있는 다양한 금융 서비스를 접하게 되었다.

2016년 7월 18일 런던 핀테크 위크(London Fintech Week)의 보고서에 따르면, 핀테크 투자는 2015년 7월에서 2016년 6월 사이에 중국에서 80억 달러로 증가한 것으로 나타났다. 이 수치는 2010년 이후 약 250% 증가한 수치이다. 중국은 2017년 신화 디안롱(Dianrong)이 약2억 2,000만 달러, 随手记(Feidee)가 약 2억 2,000만 달러, 다슈 파이낸스(Dashu Finance)가 약 1억 1,800만 달러 등 3건의 대형 거래로 계속해서 큰 투자가 있었으며, 알리바바, JD 파이낸스 및 텐센트는 지역 투자를 통해 국내 사업을 확장했다.

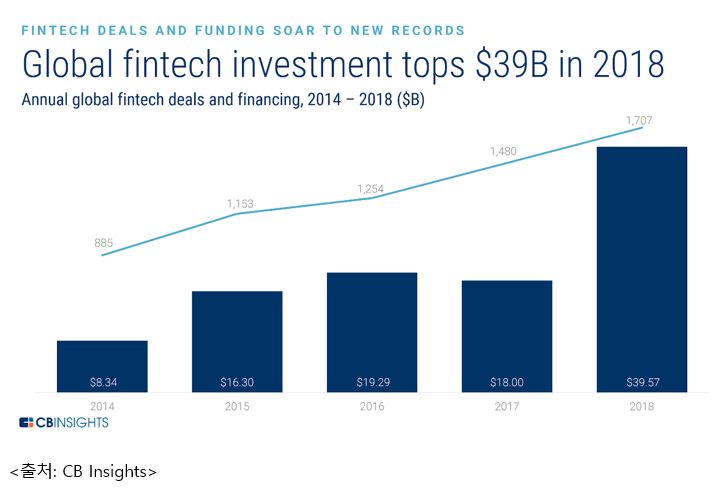

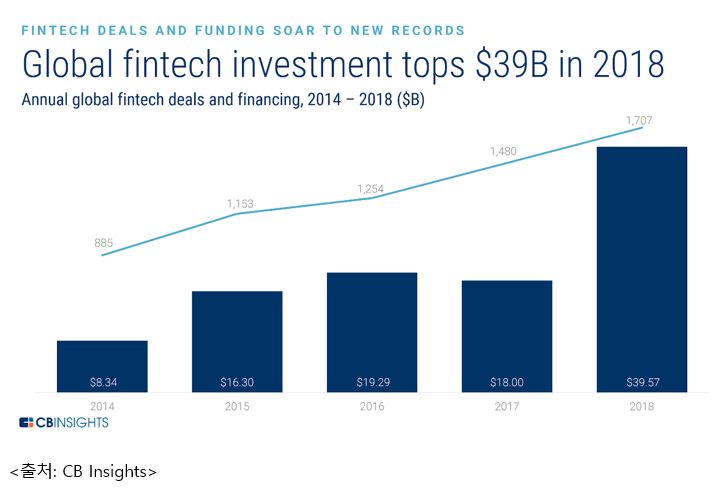

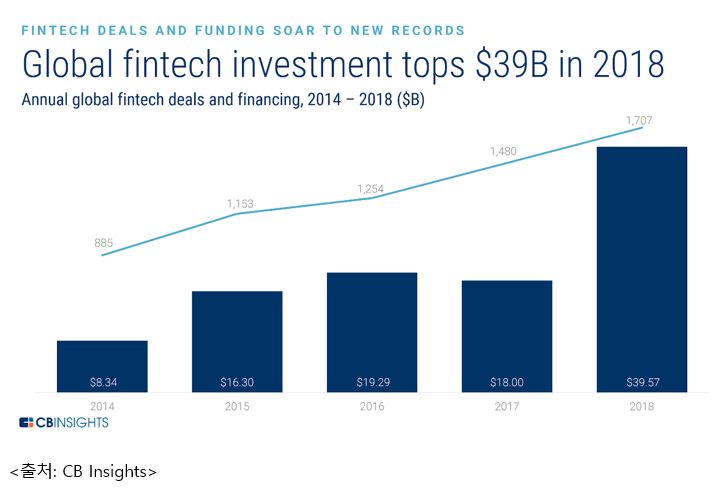

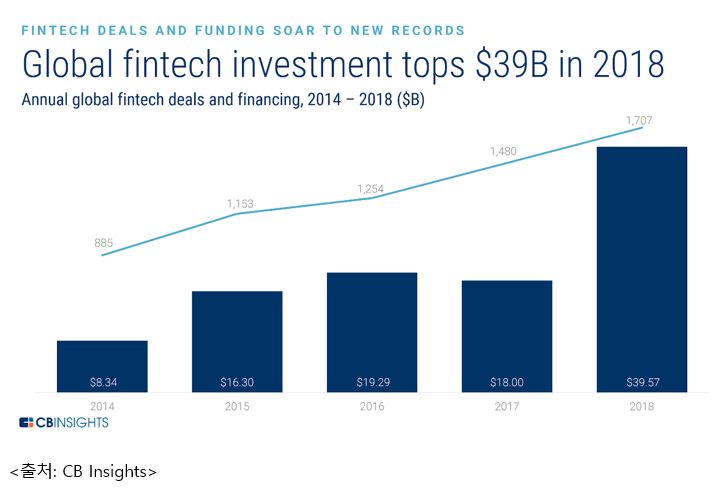

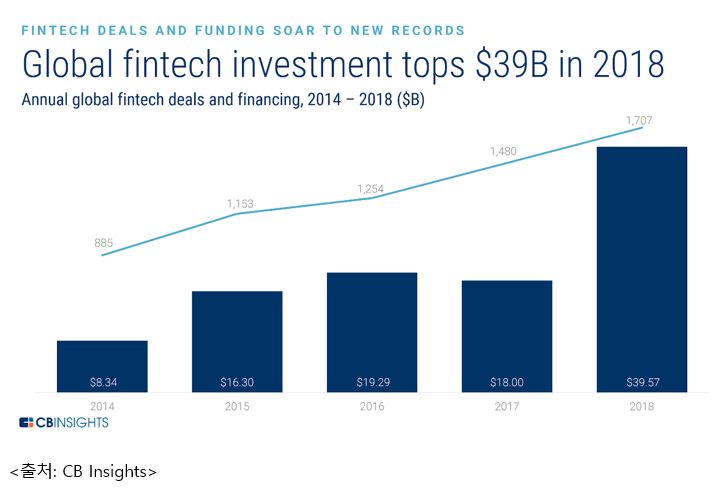

최근에도 세계적으로 스타트업에 대한 투자가 활발하게 이루어지는 가운데 핀테크 기업에 대한 투자 비중이 더욱 확대되는 추세이다. CB Insights에 따르면, 금액 기준으로 83.4억 달러(2014년)에서 395.7억 달러(2018년)로 374.5% 증가했으며, 건수 기준으로 885건(2014년)에서 1,707건(2018년)으로 92.9% 증가하였다.

주요 핀테크 허브

일부 지역은 다른 지역보다 핀테크 혁신에 더 개방적이다. 핀테크 성장에 기여하는 요소에는 정부 지원, 개발된 혁신 문화, 고객과의 근접성, 전문 인재 및 유연한 법 규정이 포함된다. 이러한 요소를 고려할 때 핀테크 환경이 가장 좋은 도시는 런던, 싱가포르, 뉴욕, 실리콘 밸리 및 홍콩이다. 불행히도 우리나라는 핀테크 환경이 좋다고 하기 어렵다. 이 센터들은 수년간의 금융 서비스 또는 기술 개발(특히 영국 런던과 실리콘 밸리)을 다져왔으며 기업의 생태계와 협력하여 더 큰 성과를 달성하는 것이 중요하다는 것을 알고 있다.

유럽에서 런던은 첨단 기술과 세계 최대 금융 서비스 부문을 결합했다. 런던에 본사를 둔 아톰 뱅크(Atom Bank), 펀딩 서클(Funding Circle), 몬조(Monzo), 월드페이(Worldpay) 및 조파(Zopa)가 있다. 월드페이와 트랜스퍼와이즈(Transferwise)의 성공 사례는 런던이 독립적으로 회사를 확장할 수 있음을 보여준다. 런던은 소매 금융, 네오 뱅킹, 외환 및 자산관리 분야에서 강하다.

뉴욕은 우수한 금융 인재들과 막강한 투자 군단이 있다. 온덱과 베터먼트(Betterment)는 여기에 기반을 둔 두 개의 대형 핀테크 기업이다. 실리콘 밸리는 일반적으로 기술과 관련이 있으며, 그중 많은 부분이 금융을 지향하고 있으며, 페이팔, 스퀘어(Square), 렌딩클럽(LendingClub) 및 소파(Sofi)가 뉴욕에 거점을 두고 있다.

홍콩은 가장 큰 아시아 금융 센터이고, B2B 솔루션에 특히 강한 것으로 알려져 있다. 중국과의 근접성 또한 전략적 자산이다.(물론 여기에는 정치적인 평가가 고려되어야 할 수 있다.) 대출 플랫폼인 위렌드(Welend)가 홍콩에서 나온 가장 큰 성공 사례이다. 싱가포르는 또한 최고의 금융 센터를 만들었다. 그만큼 각국 정부는 이 부문을 지원하기 위해 많은 투자를 하고 있으며, 안전하게 혁신하기 위해 규제 샌드박스 등도 만들어졌다.

마지막으로 중국은 투자액과 총 사용량을 기준으로 가장 큰 핀테크 시장이다. 상하이는 자산관리, 유동성 관리 및 블록체인에 강하다. 앤트 파이낸셜(Ant Financial; Alipay), 루팍스(Lufax) 및 중안(Zhong An)과 같은 유니콘이 여기에 있다. 규모 측면에서 가장 급격히 성장한 시장 중 하나임에는 논란의 여지가 없다.

[Fintech and Personal Information] Fintech starts with ‘My Data’

In the [Fintech and Personal Information] corner, we will briefly introduce fintech services and technologies, and learn why personal information is important in fintech and what my data means in fintech.

Introduction to Fintech

Nowadays, it is common to refer to the FinTech industry as an industry that introduces innovation to financial services using modern technology without necessarily defining FinTech. Some FinTech companies compete directly with banks, while others partner with banks or provide good services. What is clear is that FinTech companies are improving the world of financial services by introducing innovative ideas and are intensifying competition in financial services.

Applying new technologies to financial services may initially be confusing, but it can also provide new user experiences for people and create more jobs. However, since the traditional financial sector has been a regulatory sector, it is not easy to increase the speed of application. On the other hand, the amount of news and new technologies generated every day is so large that it is nearly impossible to keep up to date. This is also why ICT-related knowledge is increasingly spread through various blogs on the Internet rather than through books.

Financial technology integrates various types of financial services into the daily lives of customers. Today’s generations, including millennials, are familiar with these technologies and want to manage their money easily and quickly online or through mobile devices instead of going to branches to do financial transactions. Fintech is redefining financial services in the 21st century. Originally, the term fintech referred to the technology used in the backend of traditional trade and consumer finance institutions, but in recent years, the concept has expanded to include various technological innovations, including cryptocurrencies, machine learning, robo-advisors, and the Internet of Things.

The first fintech service was PayPal, which began its service in 2008. PayPal processed payments worth nearly 200 trillion won in over 200 countries around the world. China’s Alipay also grew rapidly. Apple introduced Apple Pay, which has credit card functions, and Daum Kakao launched Kakao Pay and Bank Wallet Kakao, which make full use of the platform called KakaoTalk to make payments, transfer funds, or withdraw cash easily, and Google also introduced Google Pay.

In general, fintech is changing from a form of providing IT services for financial services provided by financial companies to a form of providing financial services directly by non-financial companies. The current form of fintech services can be said to be the so-called ICT companies entering the financial services market.

Financial products and services that were previously only available through financial institutions will be changed to be handled by various ICT companies, which will enhance customer convenience and innovation. Ultimately, this will lead to fierce competition in the financial market, which will lead to the emergence of various financial products and services. Financial companies will strengthen their partnerships with ICT companies that establish Internet banks, and ICT companies and non-financial companies will encroach on some of the financial companies’ markets, and the boundaries between them are expected to disappear.

The definition and classification of fintech services are inevitably arbitrary, but they can generally be broadly categorized according to online financial services and the ICT technologies that enable them, as shown in [Table 1].

History of Fintech

It is difficult to define exactly when fintech began, but if we include fintech in the classic sense, it would be good to consider the 1950s as the starting point. This is because credit cards were first introduced in the 1950s. People used these cards to pay for purchases instead of carrying cash. ATMs were introduced in the 1960s, which made it possible for people to no longer visit bank branches for certain types of transactions.

In the 1970s, companies began trading stocks electronically. In the 1980s, banks began using mainframe computers and other cutting-edge record-keeping and data systems. In the 1990s, e-commerce business models and the Internet became widespread.

Over the past 50 years of fintech development, innovators have created sophisticated treasury management, risk management, data analytics and transaction processing tools for financial services firms, institutions and banks.

Today, fintech is digitizing retail financial services through crowdfunding platforms, robo-advisors for retirement and asset planning, payment apps, and mobile wallets. Fintech also provides access to alternative and private investment opportunities, as well as online lending platforms.

However, despite the flourishing of fintech, banks have not been greatly affected. This is because fintech and banks complement each other. In particular, in Korea, internet banking was initially established and became a major turning point in personal financial experiences, so fintech was introduced later than in other countries. However, the banking industry eventually realized that fintech technology is a strategic asset and should be taken seriously, and has recently expanded its investment in fintech.

Why Fintech Matters

The changes brought about by fintech will make the financial industry smarter and more agile. For example, automated investment opens the way for all social classes to easily invest and see returns on their investments. It also allows people in developing countries without bank accounts to trade. However, despite its growth, the fintech industry still has a lot of room for improvement, and the financial infrastructure needs to be revised for the benefit of consumers.

Fintech innovators can also help develop better methodologies for risk assessment. For example, OnDeck and Kabbage use information to assess the performance of small businesses using more than 1,500 data points. Avant uses machine learning to do underwriting. Kickstarter uses the collective intelligence of people to fund startups. This means more customers have access to lending and investment services. Since the 2008 financial crisis, regulators have tightened banking regulations to make finance safer. Fintechs are introducing regulatory technology and sophisticated fraud detection algorithms to help regulators protect financial transactions and provide better services to customers.

Popularization of Fintech

The fintech sector has been receiving steady investment since 2014, when it saw a huge influx of funds. There are several factors that have contributed to the flourishing of fintech. First, fintech promises investment and growth opportunities and healthy returns, even if its business model is not yet perfect. For example, no one knows whether P2P financing is a sustainable model in the long term. Second, new technologies are emerging in many industries that can be applied to financial services. These include blockchain technology, advanced machine learning software, microcard readers and chips, and powerful servers that can perform intelligent analytics. Third, customer expectations are also increasing interest in the fintech industry. While previous generations had little experience with personalized services, millennials demand it, even in a non-face-to-face manner. In the future, high levels of personalization and internet technology will provide access to the kind of financial relationship they expected. The appropriate use of data will give financial services companies the potential to know and treat their customers better. Fourth, regulatory changes and innovations can help fintech. Regulations can generally impede capital inflows and growth. While adoption may be slow due to the need to protect and control the public, regulators in many countries are recognizing the value of the technology and providing innovation sandboxes. In some areas, such as P2P lending, regulatory clearances are needed to allow new companies to grow rapidly.

Global Fintech Investment

The fintech industry has experienced significant growth due to massive investments and new trends in the financial industry, and customers have been exposed to a variety of financial services that can change the way they deal with banks.

According to a report by London Fintech Week on 18 July 2016, fintech investment grew to US$8 billion in China between July 2015 and June 2016, an increase of around 250% since 2010. China continued to be a major investor with three large deals in 2017: Xinhua Dianrong for around US$220 million, Feidee for around US$220 million, and Dashu Finance for around US$118 million, while Alibaba, JD Finance, and Tencent expanded their domestic operations through regional investments.

Recently, as global investments in startups have been active, the proportion of investments in fintech companies is increasing. According to CB Insights, the amount increased by 374.5% from $8.34 billion (2014) to $39.57 billion (2018), and the number of cases increased by 92.9% from 885 (2014) to 1,707 (2018).

Major Fintech Hubs

Some regions are more open to fintech innovation than others. Factors that contribute to fintech growth include government support, a developed innovation culture, proximity to customers, skilled talent, and flexible legal regulations. When considering these factors, the cities with the best fintech environments are London, Singapore, New York, Silicon Valley, and Hong Kong. Unfortunately, our country is not a good fintech environment. These centers have been developing financial services or technology (especially London and Silicon Valley in the UK) for many years and know that it is important to work with the ecosystem of companies to achieve greater results.

In Europe, London combines cutting-edge technology with the world's largest financial services sector. London-headquartered Atom Bank, Funding Circle, Monzo, Worldpay and Zopa. The success stories of Worldpay and Transferwise show that London can scale independently. London is strong in retail banking, neobanking, foreign exchange and asset management.

New York has great financial talent and a strong investment community. OnDeck and Betterment are two big fintech companies based here. Silicon Valley is usually associated with technology, and many of them are oriented towards finance, with PayPal, Square, LendingClub, and Sofi all based in New York.

Hong Kong is the largest financial center in Asia and is known for its strengths in B2B solutions. Its proximity to China is also a strategic asset (although political considerations may need to be taken into account). Welend, a lending platform, is the biggest success story to come out of Hong Kong. Singapore has also created a top financial center. Governments around the world are investing heavily in supporting the sector, and regulatory sandboxes have been created to ensure safe innovation.

Finally, China is the largest fintech market by investment and total usage. Shanghai is strong in asset management, liquidity management, and blockchain. Unicorns like Ant Financial (Alipay), Lufax, and Zhong An are here. There is no doubt that it is one of the fastest growing markets in terms of size.

[ピンテックと個人情報]ピンテックの出発は「マイデータ」から

[ピンテックと個人情報] コーナーではピンテックのサービスおよび技術について簡単に紹介し、ピンテクにとって個人情報がなぜ重要なのか、ピンテックにとってマイデータはどのような意味なのか調べてみよう。

ピンテックについて

今では、あえてフィンテックを定義しなくても、フィンテック産業が現代技術を使用して金融サービスにイノベーションを導入する業界を通称したことがしばしば通用される。一部のフィンテック会社は銀行と直接競争しますが、他のフィンテック会社は銀行と提携したり、良いサービスを提供しています。明らかなのは、フィンテック企業が革新的なアイデアを導入して金融サービスの世界を改善しており、金融サービス競争を深化させているということだ。

新しいテクノロジーを金融サービスに適用すると、最初は混乱を招く可能性がありますが、人々に新しいユーザーエクスペリエンスを提供し、より多くの雇用創出の機会になる可能性があります。しかし、伝統的な金融の領域は規制の領域であったため、その適用を高速化することは容易ではありません。一方、毎日生成されるニュースと新技術の両方を分析するにはその分量が多すぎて最新の状態を維持することは不可能に近い。最近、ICT関連の知識が書籍を通じず、インターネットを通じた各種ブログを通じてより多く拡散するのもこのためだ。

金融技術は、顧客の日常生活にさまざまな種類の金融サービスを統合します。ミレニアル世代を含む最近の世代は、これらの技術に精通しており、金融業務を見るために支店に行くのではなく、オンラインやモバイルを通じて簡単かつ迅速にお金を管理しようとしています。フィンテックは21世紀の金融サービスを再定義している。もともとフィンテックという用語は、既存の貿易および消費者金融機関のバックエンドで使用された技術を指す言葉でしたが、近年、暗号通貨、機械学習、ロボアドバイザー、モノのインターネットなど、さまざまな技術革新を含むように、その概念拡張されました。

最初のフィンテックサービスは2008年からサービスを開始したPayPal(PayPal)といえる。ペイパルは世界200カ国以上で200兆ウォンに迫る決済を処理した。中国のアリペイも急成長した。アップルはクレジットカード機能を持ったアップルペイを披露し、次のカカオはカカオトークというプラットフォームを活用して簡単に決済したり、資金振替または現金引き出しができるカカオペイとバンクウォレットカカオを発売した。ペイを披露した。

一般に、フィンテックは金融圏企業が提供する金融サービスに対するITサービスを提供する非金融圏企業が金融サービスを直接提供する形に変わっている。いわゆるICT企業が金融サービスに進出しているのが現在のフィンテックサービス形態といえる。

金融会社を通じてのみ扱うことができた金融商品とサービスが様々なICT企業を通じて扱われる方向に変化し、大客の利便性と革新性が向上するだろう。結局、金融市場内で激しい競争を誘発して様々な金融商品やサービスが登場することになり、金融会社はインターネット銀行設立ICT企業との連携を強化し、ICT企業や非金融会社は金融会社の市場を一部浸食していく、その境界が消えると予想される。

フィンテックサービスの定義と分類は多分恣意的でなければなりませんが、一般にオンライン金融サービスとそれを可能にするICT技術によって大きく[表1]のように区別することができます。

フィンテックの歴史

ピンテックが始まった時点を正確に定義することは難しいが、古典的な意味のピンテックまで含めるならば、1950年代を基準点としてみればよいようだ。その理由は、1950年代にクレジットカードが初めて紹介されたためだ。人々は現金を運ぶ代わりにこのカードを使用して購入費用を支払った。 ATMは1960年代に導入され、一定の形態の取引で人々はもはや銀行支店を訪問する必要がなくなった。

1970年代に企業は電子的に株式を取引し始めた。 1980年代に、銀行はメインフレームコンピュータと他の最先端の記録管理とデータシステムを使い始めました。 1990年代には、eコマースのビジネスモデルとインターネットが広く広がった。

過去50年間のフィンテック開発の過程で、イノベーターは金融サービス会社と機関や銀行のための洗練された財務管理、リスク管理、データ分析ツール、および取引処理ツールを作成しました。

現在、フィンテックはクラウドファンディングプラットフォーム、退職および資産計画のためのロボアドバイザー、決済アプリ、モバイル財布などを通じて小売金融サービスをデジタル化している。フィンテックは、オンラインローンプラットフォームだけでなく、代替投資や民間投資機会へのアクセスも提供します。

しかし、フィンテックが繁栄しているにもかかわらず、銀行はあまり影響を受けませんでした。その理由は、フィンテックと銀行がお互いを補完するからだ。特に国内の場合、インターネットバンキングが初期に定着し、個人金融経験に大きな転換点となったため、むしろ海外の場合よりもフィンテックが遅く導入された側面がある。しかし結局、銀行業界もフィンテック技術が戦略的資産であり、真剣に受け入れなければならないことに気づき、近年に入ってフィンテックへの投資を拡大している。

ピンテックが重要な理由

フィンテックによる変化は、金融業界をよりスマートで機敏にするでしょう。例えば、自動投資は、すべての社会層が簡単に投資し、投資収益を見るための道を開く。また、銀行口座のない開発途上国の人々も取引することができる。しかし、フィンテック産業はその成長にもかかわらず、まだ改善の余地が多く、消費者の利益のために金融インフラの修正が必要です。

Fintechの革新企業は、リスク評価のためのより良い方法論を開発するのに役立ちます。たとえば、OnDeckとKabbageは、情報を使用して1,500を超えるデータポイントを使用する小規模企業のパフォーマンスを評価します。アバントは機械学習を使用してアンダーライティングを実行します。 Kickstarterは、スタートアップに資金を提供するために人々の集団知性を活用します。これは、より多くの顧客が融資および投資サービスにアクセスできることを意味します。 2008年の金融危機以来、規制当局は金融をより安全にするために銀行規則を厳格に適用した。フィンテックは、規制技術と洗練された犯罪検知アルゴリズムを導入し、規制機関が金融取引を保護し、顧客により良いサービスを提供するのに役立ちます。

フィンテックの普及

グローバル基準でフィンテック部門は2014年頃に膨大な資金が流入されて以来、継続的に投資されている。フィンテックが盛んになった理由にはいくつかの要因がある。まず、フィンテックがビジネスモデルをまだ完璧ではないとしても、投資と成長の機会と健康的な収益を約束しているということだ。たとえば、P2Pファイナンスが長期的に続くことができるモデルであるかどうかは誰も知りません。第二に、金融サービスにも適用できる様々な産業で新しい技術が登場している。これには、ブロックチェーン技術、高度な機械学習ソフトウェア、マイクロカードリーダーとチップ、インテリジェントな分析を実行できる強力なサーバーも含まれます。第三に、顧客の期待もフィンテック産業への関心を高める。以前の世代はパーソナライズされたサービスの経験がほとんどありませんが、ミレニアム世代はそれを非対面としても要求します。今後、高水準のパーソナライゼーションとインターネット技術を通じて期待していた種類の金融関係にアクセスすることができる。データの適切な活用により、金融サービス会社は顧客をよりよく理解し処理する可能性を提供します。第四に、規制の変更と革新がフィンテックに役立つかもしれません。一般に、規制は資本流入と成長を妨げる可能性があります。大衆を保護し制御することができるため、適用速度が遅くなる可能性があるが、多くの国で規制機関は技術の価値を認識し、イノベーションサンドボックスを提供している。 P2Pローンなどの一部の分野では、規制が解決されなければ新しい企業が急速に成長する可能性があります。

グローバルフィンテック投資

フィンテック業界は、膨大な投資と金融業界の新しいトレンドにより、かなりの成長を経験し、顧客は銀行との取引方法を変えることができる様々な金融サービスに接するようになった。

2016年7月18日、ロンドン・フィンテックウィークの報告書によると、フィンテック投資は2015年7月から2016年6月の間に中国で80億ドルに増加したことが示された。この数値は2010年以降約250%増加した数値だ。中国は2017年、神話ディアンロン(Dianrong)が約2億2,000万ドル、随手记(Feidee)が約2億2,000万ドル、ダシュ・ファイナンス(Dashu Finance)が約1億1,800万ドルなど3件の大型取引で継続的に大きな投資があり、アリババ、JDファイナンス、テンセントは地域投資を通じて国内事業を拡大した。

最近でも世界的にスタートアップへの投資が活発に行われている中、フィンテック企業への投資比重がさらに拡大する傾向だ。 CB Insightsによると、金額ベースで83.4億ドル(2014年)から395.7億ドル(2018年)に374.5%増加し、件数ベースで885件(2014年)から1,707件(2018年)に92.9%増加した。

主なピンテックハブ

一部の地域は他の地域よりもフィンテックの革新にもっと開放的です。フィンテックの成長に貢献する要因には、政府の支援、開発された革新文化、顧客との近さ、専門人材、柔軟な法規制が含まれます。これらの要因を考慮すると、フィンテック環境が最も良い都市はロンドン、シンガポール、ニューヨーク、シリコンバレー、香港です。残念ながら、韓国はフィンテック環境が良いとは言い難い。これらのセンターは、長年の金融サービスまたは技術開発(特にイギリスのロンドンとシリコンバレー)を固めており、企業の生態系と協力してより大きな成果を達成することが重要であることを知っています。

ヨーロッパでは、ロンドンは先端技術と世界最大の金融サービス部門を組み合わせた。ロンドンに本社を置くアトムバンク(Atom Bank)、ファンディングサークル(Funding Circle)、モンツォ(Monzo)、ワールドペイ(Worldpay)、そしてゾーパ(Zopa)がある。 World PayとTransferwiseの成功事例は、ロンドンが独立して会社を拡大できることを示しています。ロンドンは小売金融、ネオバンキング、外国為替および資産管理の分野で強い。

ニューヨークには優れた金融人材と強力な投資軍団がある。 OndeckとBettermentは、これに基づいて2つの大規模なフィンテック企業です。シリコンバレーは一般的に技術に関連しており、その多くは金融を目指しており、PayPal、Square、LendingClub、Sofiがニューヨークに拠点を置いています。

香港は最大のアジア金融センターであり、B2Bソリューションに特に強いと言われている。中国との近接性も戦略的資産です(もちろん、政治的評価を考慮する必要があるかもしれません)。シンガポールはまた最高の金融センターを作りました。それだけ各国政府はこの部門を支援するために多くの投資をしており、安全に革新するために規制サンドボックスなども作られた。

最後に、中国は投資額と総使用量に基づいて最大のフィンテック市場です。上海は資産管理、流動性管理、ブロックチェーンに強い。アントファイナンシャル(Ant Financial; Alipay)、ルファックス(Lufax)、中安(Zhong An)などのユニコーンがここにあります。規模面で最も急激に成長した市場の一つであることには議論の余地はない。

【金融科技与个人信息】金融科技从“我的数据”开始

在【金融科技与个人信息】专栏中,我们将简要介绍金融科技服务和技术,了解为什么个人信息在金融科技中很重要,以及我的数据在金融科技中意味着什么。

金融科技简介

如今,即使没有定义金融科技,人们普遍认为金融科技行业是利用现代技术将创新引入金融服务的行业的总称。一些金融科技公司直接与银行竞争,而另一些则与银行合作或提供良好的服务。显而易见的是,金融科技公司正在通过引入创新理念和加剧金融服务竞争来改善金融服务领域。

将新技术应用于金融服务最初可能会引起混乱,但它也可以为人们提供新的用户体验并创造更多就业机会。但由于传统金融领域是监管领域,加速其应用并不容易。另一方面,每天都有如此多的新闻和新技术需要分析,几乎不可能保持最新状态。这就是为什么ICT相关知识最近更多地通过互联网上的各种博客而不是通过书籍来传播。

金融科技将各类金融服务融入客户的日常生活。如今的几代人,包括千禧一代,都熟悉这些技术,并希望通过在线或移动设备快速轻松地管理自己的资金,而不是去分支机构进行金融交易。金融科技正在重新定义21世纪的金融服务。最初,金融科技一词指的是传统贸易和消费金融机构后端使用的技术,但近年来,该概念已扩展到涵盖一系列技术创新,包括加密货币、机器学习、机器人顾问和物联网. 扩大。

第一个金融科技服务可以说是 PayPal,它于 2008 年开始提供服务。 PayPal 已在全球 200 多个国家处理了价值近 200 万亿韩元的付款。中国的支付宝也发展迅速。苹果推出了具有信用卡功能的Apple Pay,Daum Kakao推出了Kakao Pay和银行钱包Kakao,充分利用名为KakaoTalk的平台进行简单支付、转账或提取现金,谷歌也推出了Google Pay费介绍。

总体而言,金融科技正在转变为由非金融企业为金融企业提供的金融服务提供IT服务,直接提供金融服务的形式。可以说,目前金融科技服务的形态就是所谓的ICT企业向金融服务挺进。

原本只能通过金融公司处理的金融产品和服务现在可以通过各种ICT公司处理,从而提高客户的便利性和创新性。最终将引起金融市场的激烈竞争,导致各种金融产品和服务的出现,金融企业将加强与ICT企业建立互联网银行的合作关系,ICT企业和非金融企业将部分蚕食金融市场。金融公司的市场,边界有望消失。

金融科技服务的定义和分类不可避免地具有任意性,但总的来说,可以根据在线金融服务和使之成为可能的ICT技术进行大致分类,如[表1]所示。

金融科技的历史

很难准确定义金融科技的起源时间,但如果包括经典意义上的金融科技,最好以 20 世纪 50 年代为参考点。原因是信用卡是在 20 世纪 50 年代首次推出的。人们使用这些卡来支付购物费用,而不是携带现金。 ATM 机于 20 世纪 60 年代问世,人们不再需要前往银行分行进行某些类型的交易。

20 世纪 70 年代,公司开始以电子方式交易股票。 20 世纪 80 年代,银行开始使用大型计算机和其他尖端的记录保存和数据系统。 20世纪90年代,电子商务商业模式和互联网变得普遍。

在过去 50 年的金融科技发展中,创新者为金融服务公司、机构和银行创建了先进的资金管理、风险管理、数据分析和交易处理工具。

目前,金融科技正在通过众筹平台、退休和财富规划机器人顾问、支付应用程序和移动钱包将零售金融服务数字化。金融科技不仅提供在线借贷平台,还提供另类投资和私人投资机会。

然而,尽管金融科技蓬勃发展,银行并未受到重大影响。原因是金融科技和银行是相辅相成的。尤其以韩国为例,互联网银行成立较早,成为个人金融体验的重大转折点,因此金融科技的引入较国外晚。然而,银行业最终意识到金融科技技术是一项战略资产,应该得到认真对待,并于近期加大了对金融科技的投资。

为什么金融科技很重要

金融科技带来的变革将使金融行业更加智慧、更加敏捷。例如,自动化投资为所有社会阶层轻松投资并看到投资回报开辟了道路。此外,发展中国家没有银行账户的人们也可以进行交易。然而,尽管金融科技行业不断增长,但仍有很大的改进空间,为了消费者的利益,需要对金融基础设施进行修改。

金融科技创新者还可以帮助开发更好的风险评估方法。例如,OnDeck 和 Kabbage 使用超过 1,500 个数据点的信息来评估小型企业的绩效。 Avant 使用机器学习来进行承保。 Kickstarter 利用人们的集体智慧为初创企业提供资金。这意味着更多的客户可以获得贷款和投资服务。 2008年金融危机后,监管机构收紧银行业规则,使金融更加安全。金融科技引入监管技术和复杂的犯罪检测算法,帮助监管机构保护金融交易并为客户提供更好的服务。

金融科技普及

从全球范围来看,自2014年左右开始大量资金涌入以来,金融科技行业一直在持续获得投资。金融科技蓬勃发展有几个因素。首先,金融科技承诺投资和增长机会以及健康的利润,即使其商业模式尚不完善。例如,没有人知道P2P融资是否是一种长期可持续的模式。其次,许多行业不断涌现的新技术也可以应用于金融服务。它还包括区块链技术、先进的机器学习软件、微型读卡器和芯片,以及能够执行智能分析的强大服务器。第三,客户的期望也增加了对金融科技行业的兴趣。前几代人对个性化服务缺乏经验,但千禧一代需要这种服务,甚至是非面对面的服务。未来,高水平的个性化和互联网技术将使我们能够建立我们所期望的各种财务关系。正确利用数据将为金融服务公司提供更好地了解和与客户打交道的潜力。第四,监管变革和创新有助于金融科技。一般来说,监管会阻碍资本流入和增长。虽然保护和控制公众的需要可能会减缓采用速度,但许多国家的监管机构正在认识到该技术的价值并提供创新沙箱。在一些领域,例如P2P借贷,必须解决监管问题,以便新公司能够快速发展。

全球金融科技投资

由于金融行业的大规模投资和新趋势,金融科技行业经历了显着增长,为客户提供了各种金融服务,从而改变了他们与银行进行交易的方式。

据伦敦金融科技周2016年7月18日报道,2015年7月至2016年6月期间,中国金融科技投资增至80亿美元。这个数字自 2010 年以来增长了约 250%。在中国,2017年发生了三笔大额交易,包括新华点融约2.2亿美元、飞的约2.2亿美元、大数金融约1.18亿美元,大额投资持续,阿里巴巴、京东金融、腾讯投资。该地区。扩大了业务。

近来,全球范围内对初创企业的投资活跃,金融科技公司的投资比例不断增加。根据 CB Insights 的数据,就价值而言,从 83.4 亿美元(2014 年)增长到 395.7 亿美元(2018 年),增长了 374.5%;就案件数量而言,从 885 起(2014 年)增长到 1,707 起(2018 年),增长了 92.9%。 )。

主要金融科技中心

一些地区比其他地区对金融科技创新更加开放。促进金融科技发展的因素包括政府支持、发达的创新文化、贴近客户、专业人才和灵活的法律法规。综合考虑这些因素,金融科技环境最好的城市是伦敦、新加坡、纽约、硅谷和香港。遗憾的是,很难说我国拥有良好的金融科技环境。这些中心在金融服务或技术开发方面拥有多年的经验(特别是在英国伦敦和硅谷),并且知道与企业生态系统合作以取得更大成果的重要性。

在欧洲,伦敦将尖端技术与世界上最大的金融服务业结合起来。其中包括总部位于伦敦的 Atom Bank、Funding Circle、Monzo、Worldpay 和 Zopa。 Worldpay 和 Transferwise 的成功案例表明伦敦可以独立扩展公司规模。伦敦在零售银行、新银行、外汇和财富管理方面实力雄厚。

纽约拥有优秀的金融人才和强大的投资力量。 Ondeck 和 Betterment 是这里的两家大型金融科技公司。硅谷通常与科技联系在一起,其中大部分以金融为导向,PayPal、Square、LendingClub 和 Sofi 的总部都位于纽约。

香港是亚洲最大的金融中心,以 B2B 解决方案尤其强大而闻名。毗邻中国也是一项战略资产(尽管这里可能存在政治影响)。贷款平台 Welend 是香港最成功的案例。新加坡还创建了首屈一指的金融中心。世界各国政府都在大力投资以支持该行业,并创建了监管沙箱以确保安全创新。

最后,从投资和总使用量来看,中国是最大的金融科技市场。上海在资产管理、流动性管理、区块链等方面实力雄厚。蚂蚁金服、陆金所、众安等独角兽都在这里。毫无疑问,就规模而言,它是增长最快的市场之一。

[Fintech et informations personnelles] La Fintech commence par « Mes données »

Dans le coin [Fintech et informations personnelles], nous présenterons brièvement les services et technologies fintech, découvrirons pourquoi les informations personnelles sont importantes dans la fintech et ce que mes données signifient dans la fintech.

Introduction à la technologie financière

De nos jours, même sans définir la fintech, il est communément admis que l’industrie fintech est un terme général désignant les industries qui introduisent l’innovation dans les services financiers en utilisant la technologie moderne. Certaines sociétés de technologie financière sont en concurrence directe avec les banques, tandis que d'autres s'associent à des banques ou fournissent de bons services. Ce qui est clair, c’est que les sociétés de technologie financière améliorent le monde des services financiers en introduisant des idées innovantes et en intensifiant la concurrence dans le secteur des services financiers.

L’application des nouvelles technologies aux services financiers peut initialement semer la confusion, mais elle peut également offrir de nouvelles expériences aux utilisateurs et créer davantage d’emplois. Cependant, le domaine traditionnel de la finance étant celui de la réglementation, il n’est pas facile d’accélérer son application. D’un autre côté, il y a tellement d’actualités et de nouvelles technologies à analyser chaque jour qu’il est presque impossible de se tenir au courant. C'est pourquoi les connaissances liées aux TIC ont récemment été diffusées davantage via divers blogs sur Internet que par le biais de livres.

La technologie financière intègre différents types de services financiers dans la vie quotidienne des clients. Les générations d'aujourd'hui, y compris la génération du millénaire, sont familières avec ces technologies et souhaitent gérer leur argent rapidement et facilement en ligne ou via des appareils mobiles au lieu de se rendre en succursale pour effectuer des transactions financières. La Fintech redéfinit les services financiers au 21e siècle. À l'origine, le terme fintech faisait référence aux technologies utilisées dans le back-end des institutions commerciales et financières traditionnelles, mais ces dernières années, le concept s'est élargi pour englober une gamme d'innovations technologiques, notamment les crypto-monnaies, l'apprentissage automatique, les robots-conseillers et l'Internet des objets. . élargi.

Le premier service fintech peut être considéré comme PayPal, qui a débuté son service en 2008. PayPal a traité des paiements d'une valeur de près de 200 000 milliards de wons dans plus de 200 pays à travers le monde. Alipay en Chine a également connu une croissance rapide. Apple a introduit Apple Pay, qui dispose d'une fonction de carte de crédit, et Daum Kakao a lancé Kakao Pay et Bank Wallet Kakao, qui utilisent pleinement la plate-forme appelée KakaoTalk pour effectuer des paiements simples, transférer des fonds ou retirer de l'argent, et Google a également lancé Google Pay. . Fei fut présenté.

De manière générale, la fintech évolue vers une forme dans laquelle les sociétés non financières qui fournissent des services informatiques pour les services financiers fournis par les sociétés financières fournissent directement des services financiers. On peut dire que la forme actuelle des services fintech est que les sociétés dites TIC se lancent dans les services financiers.

Les produits et services financiers qui ne pouvaient être gérés que par l'intermédiaire de sociétés financières seront désormais gérés par diverses sociétés de TIC, améliorant ainsi le confort des clients et l'innovation. En fin de compte, cela entraînera une concurrence féroce sur le marché financier, conduisant à l'émergence de divers produits et services financiers. Les sociétés financières renforceront leurs partenariats avec les sociétés de TIC qui établissent des banques sur Internet, et les sociétés de TIC et les sociétés non financières empièteront partiellement sur ce marché. marché des sociétés financières, la frontière devrait disparaître.

La définition et la classification des services fintech sont forcément assez arbitraires, mais en général, ils peuvent être largement classés en fonction des services financiers en ligne et de la technologie TIC qui les rendent possibles, comme le montre le [Tableau 1].

Histoire de la Fintech

Il est difficile de définir exactement quand la fintech a commencé, mais si la fintech au sens classique du terme est incluse, il serait bon de considérer les années 1950 comme point de référence. La raison en est que les cartes de crédit ont été introduites pour la première fois dans les années 1950. Les gens utilisaient ces cartes pour payer leurs achats au lieu d’avoir de l’argent sur eux. Les guichets automatiques ont été introduits dans les années 1960 afin que les gens n'aient plus besoin de se rendre dans une agence bancaire pour certains types de transactions.

Dans les années 1970, les entreprises ont commencé à négocier leurs actions par voie électronique. Dans les années 1980, les banques ont commencé à utiliser des ordinateurs centraux et d’autres systèmes de tenue de registres et de données de pointe. Dans les années 1990, les modèles économiques du commerce électronique et d’Internet se sont généralisés.

Au cours des 50 dernières années de développement de la technologie financière, les innovateurs ont créé des outils sophistiqués de gestion de trésorerie, de gestion des risques, d’analyse de données et de traitement des transactions pour les sociétés de services financiers, les institutions et les banques.

Actuellement, la fintech numérise les services financiers de détail via des plateformes de financement participatif, des robots-conseillers pour la planification de la retraite et du patrimoine, des applications de paiement et des portefeuilles mobiles. La Fintech fournit non seulement des plateformes de prêt en ligne, mais également un accès à des opportunités d'investissement alternatives et privées.

Cependant, même si la fintech est en plein essor, les banques n’ont pas été touchées de manière significative. La raison en est que la fintech et les banques se complètent. En particulier, dans le cas de la Corée, les services bancaires par Internet ont été établis très tôt et sont devenus un tournant majeur dans l’expérience financière personnelle, de sorte que la fintech a été introduite plus tard qu’à l’étranger. Cependant, le secteur bancaire a finalement compris que la technologie fintech constituait un atout stratégique et devait être pris au sérieux, et a récemment accru ses investissements dans la fintech.

Pourquoi la fintech est importante

Les changements apportés par la fintech rendront le secteur financier plus intelligent et plus agile. Par exemple, l’investissement automatisé ouvre la voie à toutes les classes sociales pour investir facilement et obtenir des retours sur investissements. De plus, les habitants des pays en développement qui n’ont pas de compte bancaire peuvent également effectuer des transactions. Cependant, malgré sa croissance, le secteur de la fintech a encore beaucoup à faire et des modifications de l’infrastructure financière sont nécessaires pour le bénéfice des consommateurs.

Les innovateurs Fintech peuvent également contribuer à développer de meilleures méthodologies d’évaluation des risques. Par exemple, OnDeck et Kabbage utilisent des informations pour évaluer les performances des petites entreprises à l'aide de plus de 1 500 points de données. Avant utilise l'apprentissage automatique pour effectuer la souscription. Kickstarter exploite l'intelligence collective des individus pour financer des startups. Cela signifie qu’un plus grand nombre de clients peuvent accéder aux services de prêt et d’investissement. Après la crise financière de 2008, les régulateurs ont durci les règles bancaires pour rendre la finance plus sûre. La Fintech introduit des technologies de réglementation et des algorithmes sophistiqués de détection de la criminalité pour aider les régulateurs à protéger les transactions financières et à fournir de meilleurs services aux clients.

Vulgarisation de la fintech

À l’échelle mondiale, le secteur de la fintech reçoit des investissements continus depuis le début d’un afflux massif de fonds vers 2014. Plusieurs facteurs expliquent le succès de la Fintech. Premièrement, la fintech promet des opportunités d’investissement et de croissance ainsi que des bénéfices sains, même si son modèle économique n’est pas encore parfait. Par exemple, personne ne sait si le financement P2P est un modèle durable à long terme. Deuxièmement, de nouvelles technologies émergent dans de nombreux secteurs et peuvent également être appliquées aux services financiers. Il comprend également la technologie blockchain, un logiciel avancé d’apprentissage automatique, des lecteurs et puces de micro-cartes et des serveurs puissants capables d’effectuer des analyses intelligentes. Troisièmement, les attentes des clients accroissent également l’intérêt pour le secteur des technologies financières. Les générations précédentes ont peu d’expérience en matière de services personnalisés, mais les millennials l’exigent, même hors face à face. À l’avenir, des niveaux élevés de personnalisation et la technologie Internet permettront d’accéder aux types de relations financières auxquelles nous nous attendons. Une utilisation appropriée des données offrira aux sociétés de services financiers la possibilité de mieux connaître et traiter leurs clients. Quatrièmement, les changements réglementaires et l’innovation peuvent aider la fintech. En général, les réglementations peuvent entraver les entrées de capitaux et la croissance. Même si la nécessité de protéger et de contrôler le public peut ralentir son adoption, les régulateurs de nombreux pays reconnaissent la valeur de la technologie et proposent des bacs à sable d’innovation. Dans certains domaines, comme les prêts P2P, les réglementations doivent être résolues afin que les nouvelles entreprises puissent se développer à un rythme rapide.

Investissement mondial dans les technologies financières

Le secteur de la fintech a connu une croissance significative en raison d'investissements massifs et des nouvelles tendances du secteur financier, donnant aux clients l'accès à une variété de services financiers qui peuvent changer la façon dont ils effectuent leurs transactions avec les banques.

Selon un rapport du London Fintech Week du 18 juillet 2016, les investissements dans les technologies financières ont augmenté pour atteindre 8 milliards de dollars en Chine entre juillet 2015 et juin 2016. Ce chiffre représente une augmentation d’environ 250 % depuis 2010. En Chine, il y a eu trois transactions importantes en 2017, dont Xinhua Dianrong pour environ 220 millions de dollars, Feidee pour environ 220 millions de dollars et Dashu Finance pour environ 118 millions de dollars. Des investissements importants ont continué, avec Alibaba, JD Finance et Tencent. la région. élargi l'entreprise.

Récemment, alors que les investissements dans les startups ont été actifs dans le monde entier, la proportion des investissements dans les sociétés de technologie financière augmente. Selon CB Insights, en termes de valeur, il a augmenté de 374,5 %, passant de 8,34 milliards de dollars (2014) à 39,57 milliards de dollars (2018), et en termes de nombre de cas, il a augmenté de 92,9 %, passant de 885 (2014) à 1 707 (2018). ).

Principaux pôles fintech

Certaines régions sont plus ouvertes que d’autres à l’innovation fintech. Les facteurs contribuant à la croissance de la fintech comprennent le soutien du gouvernement, une culture d'innovation développée, la proximité des clients, le talent professionnel et des réglementations juridiques flexibles. Compte tenu de ces facteurs, les villes dotées des meilleurs environnements fintech sont Londres, Singapour, New York, la Silicon Valley et Hong Kong. Malheureusement, il est difficile de dire que notre pays dispose d’un bon environnement fintech. Ces centres ont des années d'expérience dans les services financiers ou le développement technologique (en particulier à Londres et dans la Silicon Valley) et connaissent l'importance de travailler avec l'écosystème des entreprises pour obtenir de meilleurs résultats.

En Europe, Londres associe une technologie de pointe au plus grand secteur de services financiers au monde. Il s’agit notamment d’Atom Bank, Funding Circle, Monzo, Worldpay et Zopa, basées à Londres. Les réussites de Worldpay et Transferwise montrent que Londres peut faire évoluer les entreprises de manière indépendante. Londres est forte dans les domaines de la banque de détail, de la néo-banque, des changes et de la gestion de patrimoine.

New York possède d'excellents talents financiers et une puissante force d'investissement. Ondeck et Betterment sont deux grandes sociétés de technologie financière basées ici. La Silicon Valley est généralement associée à la technologie, en grande partie orientée vers la finance, avec PayPal, Square, LendingClub et Sofi tous basés à New York.

Hong Kong est la plus grande place financière asiatique et est connue pour être particulièrement forte en matière de solutions B2B. La proximité de la Chine est également un atout stratégique (même si cela peut avoir des implications politiques). La plateforme de prêt Welend est la plus grande réussite de Hong Kong. Singapour a également créé un centre financier de premier plan. Les gouvernements du monde entier investissent massivement pour soutenir ce secteur, et des bacs à sable réglementaires ont été créés pour garantir une innovation sûre.

Enfin, la Chine constitue le plus grand marché de technologie financière en termes d’investissement et d’utilisation totale. Shanghai est forte dans la gestion d'actifs, la gestion des liquidités et la blockchain. Des licornes telles que Ant Financial (Alipay), Lufax et Zhong An sont ici. Il ne fait aucun doute qu’il s’agit de l’un des marchés à la croissance la plus rapide en termes de taille.

You must be logged in to post a comment.